近日,西南证券发布了《立足全球、展望国内的生物药行业投资指南》,深入浅出的介绍和分析了生物药行业特点和市场概况,对其中“王牌”细分行业——抗体药以及目前发展最快、最适合国内市场的细分领域——生物me-too药、生物类似药、CAR-T细胞疗法等做了详尽描述和分析。

生物药:未来10年最具投资价值的医药细分市场

从过去几年全球药物销售排行榜中可以看出,销量前10的药物中,生物药的比例逐年上升。2016年,8种为生物大分子药,充分展现了市场对于生物药的认可。

对于未来市场,evaluate Pharma预测生物药将会继续维持强势的市场地位,预计生物药的市场份额将会从2016年的25%(2020亿美元)上升到2022年的30%(3260亿美元)。全球领先的医药研发公司对生物大分子药的关注日益增加,仅全球最大的18个制药公司的生物药在研品种就超过了900种。而推动生物药快速增长主要是以下三个因素:

适应症的迅速拓展:随着对疾病机制研究的深入,以抗体药为代表的生物药的适应症正迅速扩展到骨质疏松、多发性硬化症、哮喘、抗感染、心血管等诸多领域,而不仅限于肿瘤、自免、内分泌和代谢以及血液等生物药的传统适应症。

新药上市进度加快:从审评角度看,抗体药为代表的生物药处于产品上市爆发期。2016年,FDA共批准了7个抗体新药,而据Antibody Society预测,2017年抗体药在FDA或EMA获得新药首批的数量可能多达17种,将创历史新高。

重磅生物药专利逐渐过期:估计年销售合计700-800亿美元的生物药将于未来5年失去专利保护,这给生物类似药的发展带来了重大机会。Frost&Sullivan预测,2016年至2021年,全球生物类似药将以53.7%的年复合增长率增长,于2021年销售额达到366亿美元。

在中国,由于医疗保健支出增加、研发能力增强、政府政策积极变革及资本投资增加的推动,过去数年,中国生物药市场正处于快速发展阶段,增长速度超越全球市场,预期未来将继续强劲增长。

根据Frost&Sullivan报道,中国生物药的市场规模由2012年的627亿元人民币增长至2016年的1527亿元人民币,年复合增长率为24.9%。预计2016年至2021年会以16.4%的年复合增长率增长,于2021年达到3269亿元人民币的市场规模,为中国生物药参与者带来庞大机遇。

同时,抗体药作为生物药的新兴细分品种,将会迎来迅猛的发展。Frost&Sullivan报告显示,中国单克隆抗体的市场规模由2012年的35亿元人民币增至2016年的91亿元人民币,年复合增长率为26.8%。估计2016年至2021年将以25.0%年复合增长率继续增长,于2021年达到276亿元人民币的市场规模。

2017年入选中国国家医保谈判目录的44个药品中有14个为生物药,占比约32%,其中抗体类药物8个,占入选生物药的57%。由此可见,生物药已备受国家和社会关注,并得到认可。生物药(尤其是单抗类药物)进入国家医保目录将进一步推动中国生物药市场的快速增长。

生物药投资必备专业知识及投资要点

生物药是指综合利用微生物学、化学、生物化学、生物技术、药学等学科的原理和方法制造的一类用于预防、治疗和诊断的制品。广义的生物药包括酶、细胞因子、激素、抗体、疫苗、血液制品、基因治疗药物、细胞治疗药物等几大类。

20世纪70年代基因重组及克隆技术的发展开启了生物技术研究的新时代。生物技术最早应用于从人体内提取胰岛素,以此替代过去从动物体内提取的方式。1986年,第一个抗体药Muromonab OKT3获美国食品药品监督管理局(FDA)批准上市,生物大分子药的发展进入了一个新的时代。

1、生物药:分子大、结构复杂、研发生产壁垒高

生物大分子药与传统化学药相比,最显著的是它们的分子量差别较大:传统化学药大都为小分子,通常分子量<1000Da,如经典小分子药物阿司匹林的分子量为180Da;而生物大分子药大多为蛋白质,其分子量巨大,通常>5000Da,蛋白质空间结构复杂,以单抗药物为例,其分子量已经达到了150-160kDa。

生物药不仅分子量大,结构也比化学药更复杂,因此其研发和生产难度均高于传统化学药。此外,不同于传统化学药,生物药的仿制难度也很大,尤其是对于单抗类药物来说,仿制过程几乎相当于一次重新研发。

著名跨国药企诺华旗下的仿制药子公司山德士认为:一种典型的化学仿制药的仿制成本为200-300万美元,而生物仿制药的成本则高达7500万美元-2.5亿美元。因此生物大分子药的专利过期之后,由于仿制难度大、成本高,仿制药对原研药的冲击没有传统化学药那样强烈。

总体来看,生物大分子药,尤其是抗体药,相比传统化学药最突出的优点就在于靶向性高,选择性好,因此疗效确切、副作用小。不过,生物大分子药相比传统化药也有一些缺点,比如膜透过性差(不易进入细胞,很难突破血脑屏障)、部分具有免疫原性等。

2、生物药种类繁多

依据化学成分与作用的不同,生物大分子药可按结构、来源和作用等分类,通常包括抗体、酶、干扰素、集落/造血刺激因子、激素、血液制品、疫苗、基因治疗药物和细胞治疗药物等几类。

3、从酶、激素走向单抗,治疗性单抗已占生物药半壁江山

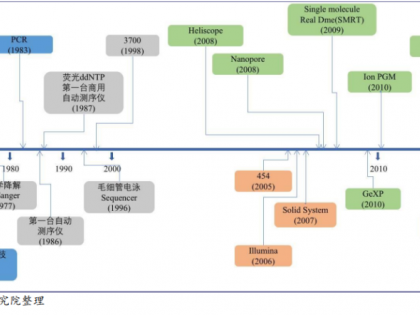

1986-1995年,每年获批上市的药物数量在0-3种之间,且主要是表达难度较小的干扰素、酶、集落/造血刺激因子等。

1996-2013年,生物大分子药进入了快速发展时期,期间共批准95种大分子治疗性生物药上市,平均每年批准5种。药物构成方面,抗体和激素的比例大幅上升,其中抗体类药物获批44种,占比46%,已然是获批数量最多的药物。治疗性单抗也从早期的全鼠源单抗,逐步发展到嵌合抗体以及人源化抗体,逐步消除了治疗性抗体的免疫原性问题。此外,肿瘤免疫疗法也在此期间逐步兴起:2011年,首个免疫检查点单抗Ipilimumab(商品名Yervoy,百时美施贵宝公司产品)获批上市,开启了肿瘤免疫治疗的新时代。

2014年至今,治疗性生物大分子药又迎来了进一步的大幅增长,尤其是治疗性单抗,呈爆发式增长。仅2014-2016年的3年间,就有31种治疗性生物大分子药获批上市,其中治疗性单抗24种,占比高达77%,2016年所有获批上市的生物大分子药均是抗体药。2013年及以前获批上市的抗体类药物总共有47个,目前已上市的治疗性单抗有33%于2014-2016年获批。

4、抗体药物已近1000亿美元规模,国际巨头均瞄准该领域

生物制品主要分为治疗性生物药物和预防性生物药物。预防性生物药物主要指疫苗。治疗性生物药物主要包括单克隆抗体、酶、干扰素、细胞因子和胰岛素等。

最近十多年,治疗性生物药物的研发取得了迅猛的发展,市场规模增长迅速。很多大制药公司均投入大量资金进行治疗性生物药物的研发,如罗氏、安进、赛诺菲和强生等国际巨头,均已有十多种治疗性生物药上市。根据CFDA报道,2010年全球生物治疗药物的销售已达1400亿美元,占药品市场的16%,预计到2020年,治疗性生物药物的比重将超过1/3。

生物药中抗体类药物发展迅速,数量占治疗性生物药物约49%,其主要用于治疗癌症、自身免疫性疾病等。根据IMS报道,2015年抗体类药物全球销售额已达916亿美元,增速稳定,近年有望突破千亿美元大关。

5、政策支持+药审环境变化,国内生物药发展环境持续优化

生物产业作为21世纪创新最为活跃,影响最为深远的新兴产业,是我国战略性新兴产业的主攻方向,并出台了多项政策明确支持中国生物医药产业。“十二五”期间,我国单克隆抗体、新型疫苗、重组蛋白等生物药将作为重点扶持对象。在“十三五”规划提出的“推进健康中国建设”的8大措施中,有7项措施与医药产业息息相关。

欧美是世界新药研发的领头羊,在药品注册审评方面采用许多相同或相似的技术指南。从新药审批来看,我国新药改革通常滞后于欧美日。但近年来一系列国家改革措施,加快并提高了我国药品审批速度及质量。

欧美生物制品注册分类主要按照产品成熟度及资料的完整性(全套非临床和临床研究资料;简化的资料)来划分,分成“完整资料申请”和“生物类似药申请”两大类,同时配合技术指南解决单个产品不同研究数据要求的问题。

与之不同的是,我国将生物制品划分为治疗用生物制品和预防用生物制品(主要指预防性疫苗),同时注册流程、资料要求也不完全相同。目前我国治疗用生物制品的注册申请分为15类,但同一注册分类中可能涵盖不同的申请路径和资料要求,例如:注册分类2既可以报新生物制品,又可以报生物类似药。

近年来,CFDA在药审方面变化很大,推出了MAH制度,推出了化药注册分类改革,发布了生物类似药的申报指南等。因此,生物制品的发展趋势会促使CFDA将来推进生物制品的注册制度改革,在一定程度上向欧美靠近,从政策上鼓励企业参与全球同步开发,提升我国企业的全球竞争力。

生物药的“王牌”——崛起中的抗体类药物

抗体类药物靶向性强、疗效好、副作用小,是未来最重要的细分市场。近年来抗体类药物获批数量显著增加、市场占有率节节攀升,表明抗体药的时代已经到来。

从审批角度看:1986-2016年的30年间,共有145个治疗性生物大分子药获FDA批准上市,其中抗体药最多,共71种,占比49%,数量上占有绝对优势。特别是在2014-2016年的3年间有24种单抗获批上市,占全部获批生物药的77%,甚至2016年所有获批上市的生物大分子药均是抗体药。

从市场规模看:单抗药物的销售额从1997的3.1亿美元增长到2015年的916亿美元,2011-2015年的5年间仍保持着平均11.5%的年复合增长率,增长势头仍然很猛。2016年全球销量前10的药物中有6种为抗体类药物,充分展现了市场对抗体类药物的认可。

从市场格局看:抗体类药物的市场集中度很高,罗氏和强生是抗体药公司当之无愧的龙头,两者合计拥有全世界31%的抗体药。市场份额排名前四的罗氏、艾伯维、强生、安进合计占有了60.5%的市场份额。罗氏、艾伯维、强生、安进、百时美施贵宝、辉瑞、诺华和默克八大巨头占据抗体类药物市场近76%的份额。随着梯瓦和葛兰素史克在哮喘领域、礼来和默沙东在抗菌抗体领域的新抗体药物获批,抗体类药物市场将更加多样化,市场规模将进一步扩容,同时竞争或将更加激烈。

单克隆抗体

抗体药家族成员多,主要为单克隆抗体,其他还包括抗体偶联药物(ADC)、双特异性抗体、Fc融合蛋白、抗体片段、多克隆抗体等。

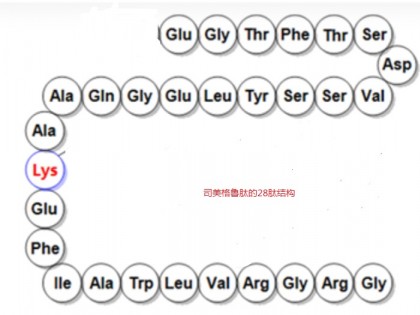

单克隆抗体(以下简称单抗)药物是抗体类药物中最重要的一类。按照人源化程度的不同,单抗药物可以分为鼠源单抗、嵌合单抗、人源化单抗和全人源单抗:

鼠源单抗:为早期的单抗药物,由于其为异源蛋白,因此在人体中具有免疫原性,易引发人体的抗鼠单抗免疫反应。综合来看,因鼠源单抗副作用大、半衰期短且药效较差,迄今为止,FDA仅仅批准过3个鼠源单抗。

嵌合单抗:为了提高抗体的人源化程度,人们开发了嵌合抗体技术生产嵌合抗体。嵌合抗体是指用人抗体的恒定区取代小鼠的恒定区,保留鼠抗体的可变区序列,形成人鼠嵌合的抗体。嵌合抗体相比鼠单抗,免疫原性大幅下降,因此副作用降低,半衰期加长,但是由于嵌合抗体仍保留了30%左右的鼠源序列,还是会引起一定程度的免疫反应。

人源化单抗:为了进一步降低抗体的鼠源性,人们又开发了重构抗体技术生产重构人源化抗体。重构抗体就是互补决定区(CDR)移植技术,即将鼠抗体的CDR移植到人抗体的骨架区,这样制备得到的抗体人源化程度可达90%以上,称为人源化抗体。

全人源化单抗:全人源化单抗是100%人源性抗体,它是用于人类疾病治疗的理想抗体,目前它主要通过噬菌体展示技术和转基因小鼠技术制备。

单抗热门靶点——PD-1/PD-L1、CTAL-4

目前,在已经批准上市的抗体药物中仅有27个靶点。其中TNF-α、VEGF/VEGFR、HER2、CD20和PD-1/PD-L1等5个热门靶点合计占据了72%的市场份额,堪称靶点五大金刚。近年来,免疫检测点阻断剂成为免疫疗法中最前沿的技术之一,因此以PD-1/PD-L1和CTAL-4为靶点的免疫检查点也备受关注。

PD-1/PD-L1

PD-1(programmed death1),即程序性死亡受体,是CD28超家族中的成员,CTLA4和ICOS同为该家族成员。PD-1是表达在细胞表面的一种重要免疫抑制跨膜蛋白,以PD-1为靶点的免疫调节对抗肿瘤、抗感染、抗自身免疫疾病及器官移植存活均有重要意义。

PD-1有两个配体,PD-L1和PD-L2,PD-L1比PD-L2表达更为广泛,主要在造血和非造血细胞中,由促炎症细胞因子诱导表达在肿瘤的微环境中,肿瘤细胞能够表达PD-L1或者PD-L2。这两个配体与PD-1的结合会降低TCR通路下游的激活信号以及T细胞的激活和细胞因子的生成。因此PD-1通路的抑制会加速和加强自身免疫。

2014年7月,百时美施贵宝公司的PD-1单抗药物Opdivo在日本获批上市销售,用于治疗晚期黑色素瘤,这是全球第一个抗PD-1的上市药物,该药物于同年12月在美国获批上市。

目前Opdivo已获批用于黑色素瘤、非小细胞肺癌、肾细胞癌、经典型霍奇金淋巴瘤、头颈癌鳞状细胞癌、尿路上皮癌和MSI-H/dMMR转移性结肠癌患者的治疗。

2015-2016年Opdivo的销售额分别为9.82亿美元、37.74亿美元,增长率为284.3%。2017年一季度销售数据显示,Opdivo同比增长60.1%,预计Opdivo今年销售额将会逼近50亿美金。

CTLA-4

细胞毒性T淋巴细胞相关抗原4(cytotoxic T lymphocyte-associated antigen-4,CTLA-4),表达于活化的CD4+和CD8+T细胞的跨膜受体,是一种白细胞分化抗原,与T细胞表面的协同刺激分子受体(CD28)具有同源性,结合相同配体B7-1/B7-2。CTLA-4能平衡CD28介导的信号,防止淋巴细胞过渡激活。

第一个被批准的检验点抑制剂是百时美施贵宝的CTLA-4单抗Yervoy(伊匹单抗),2011年获批治疗转移/不可切除黑色素瘤,2015年10月扩大适应症用于治疗黑色素瘤,与Opdivo联合用药可以显著提高客观缓解率,延长无进展生存期。该药2017年一季度销售额约为3.3亿美元。

高技术壁垒,成本与质量控制核心

生物药研发生产主要包括药物发现、临床前研究、临床试验和商业化生产等阶段。整个流程下来平均需要消耗9.5-15年的时间,其时间成本、人力物力的投入都是巨大的。

壁垒1:发现与制备

转基因小鼠平台Vs噬菌体展示技术

以最为火热的抗体药为例,目前人源抗体的制备主要包括两项技术:转基因小鼠技术和噬菌体展示技术。

转基因小鼠平台

随着单克隆抗体杂交瘤技术的建立,人们在鼠源抗体的基础上逐渐开发出了更具人源亲和性的全人源抗体,转基因小鼠就是生产全人源抗体的一个重要平台。截至2015年12月底,FDA已批准上市12种通过转基因小鼠平台技术开发的全人源单抗。

转基因小鼠在人源抗体药物的研发上具有自身优势,转入小鼠的人免疫球蛋白基因在小鼠的免疫系统中可进行天然抗体的选择机制和成熟机制,使得产生的抗体具备成为药物的天然优势,但是其研发投入大、周期长,也带来一定的局限性。

噬菌体展示技术

噬菌体展示技术是制备人源抗体、小分子抗体和其它各类抗体的另一重要平台。该技术是应用最广泛的体外抗体筛选技术,具有快捷、准确、不受氨基酸位点限制、库容量大等特点,能够模拟天然表位的结构和功能,免疫源性好,生产成本相对低廉,但是该技术仍存在一定的不足之处,容易受到密码子表达偏好性、转化效率、阳性克隆等影响。

壁垒2:生物药的表达基础——细胞株的构建

目前,体外重组蛋白的生产主要包括两大系统:原核细胞蛋白表达和真核细胞蛋白表达。不同的表达系统所生产的蛋白在活性和应用方法方面均有所不同。

原核表达系统主要包括大肠杆菌表达系统、乳酸球菌表达系统、芽孢杆菌表达系统这三类。真核细胞表达系统主要包括酵母表达系统、昆虫细胞表达系统、哺乳动物细胞表达系统这三类。目前,哺乳动物细胞表达已成为生物药生产特别是抗体药生产最重要的技术。

壁垒3:生物药的生产

生物制品生产工艺的开发过程一般需要经历工程细胞库的构建、摇瓶工艺开发、小试工艺开发、中试放大、生产纯化和制剂等步骤。细胞库通常是三级管理,即原始细胞库(PCB)、主细胞库(MCB)和工作细胞库,其中MCB和WCB需要检定合格后并分别于GMP环境下存放。

另外,根据生物制剂的属性特点不同,会采用不同的哺乳动物细胞进行生产,其中BHK21、CHO细胞等传代细胞系已证明具有致瘤性,可不必做致瘤性检测;而Vero细胞因其在一定代次内无致瘤性,则必须做致瘤性检测。

生物药的生产工艺主要包括流加式培养和连续式培养

1、流加式培养(fed-batch,又称为“补料分批培养”)

流加培养是当前重组蛋白生产的主流培养模式。流加式操作主要是根据细胞对营养物质的不断消耗和需求,连续或半连续的流加浓缩营养物,使细胞持续高密度的生长,提高单位反应器体积内目的蛋白产量,从而达到高效生产的目的。流加培养工艺的关键技术主要包括细胞代谢的调控、培养基的优化设计、流加策略的选择及优化。

目前国际上主流抗体药物的生产工艺为流加培养,建造规模已达万升级。流加培养工艺操作相对简便,可重复性强,较连续灌注模式减少了较多的操作环节,降低了污染的机会,有利于产品批次间的稳定性和过程成本的控制。但流加培养模式最大的缺点是产能受限于发酵罐的尺寸,为了提高产能只有建造更大的发酵罐。

2、连续式/灌注式细胞培养

灌流式培养是把细胞和培养基一起加入反应器后,在细胞增长和产物形成过程中,不断地将部分培养基取出,同时又连续不断地灌注新的培养基。在灌注培养中,细胞保留在反应器系统中,收获培养液的同时不断地加入新鲜的培养基。

灌注培养的主要优点是使用更小的设备表达更多产物和有效改善产品质量,同时补料营养成分连续加入,有害代谢产物得以及时去除,细胞在生长过程中能够长时间维持高密度培养和存活率,表达产物具备高度一致性。

当反应体系内表达的是易降解或者半衰期很短的产品时,灌注的优势尤为明显。培养环境的优化、体系的精确稳定控制、细胞培养基的开发以及微膜过滤细胞截留设备的发展也进一步推动了连续灌注工艺的发展。缺点是产物稀释与收获液体积大。

生物类似药的发展孕育巨大投资机会

由于制造工艺和分子本身的特点,生物大分子药很难做到和原研药结构和功能完全相同,只能尽可能做到相似,有差异的地方不会影响其安全性和有效性,因此被称为生物类似药。

随着越来越多的生物原研药专利到期,生物类似药将迎来发展的机遇。生物类似药的上市有助于降低药价,提高生物药的可及性,更好地满足公众对生物治疗产品的需求。

美国最大的处方药收益管理机构Express scripts的数据显示,从所有国家生物类似药平均价格来看,比生物原研药便宜1/3。

根据全球知名的医药信息提供商IMS的数据:到2020年,仅在欧美地区,生物类似药的市场将达到1100亿美元。随着专利药的到期,未来5年,生物类似药将抢占20%的市场。Frost&Sullivan预测,2016年至2021年,全球生物类似药将以53.7%的年复合增长率增长,于2021年销售额达到366亿美元。

目前,越来越多的生物类似药瞄准了与自身免疫病和肿瘤相关的大分子药,尤其是以抗体药最为火热。根据Pharma projects的统计,全世界有80%的在研生物类似药的适应症是自身免疫病和肿瘤相关疾病。

根据汤森路透的数据,在研生物类似药的主要分布地区排名第一的是中国大陆,第二的是印度,第三才是美国。这一方面反应了中国有巨大的市场需求,另一方面也反应了中国生物类似药的激烈竞争。

各国生物类似药政策各具特色

生物类似药尤其是以抗体药为主的新一代生物类似药总体还处于初期阶段,各国政策正在以不同的速度发生改变以适应生物类似药的发展。

美国近几年步伐加快,生物类似药监管体系已基本完善

欧盟发展最早、最完善,生物类似药监管体系已成全球领头羊

印度制度宽松,生物类似药疯狂发展,生物药价格极低

中国生物类似药正在起步,政策正逐步完善

相对于成熟的欧洲市场,我国在生物药发展的初期,由于没有明确的制度,出现生物药获批过多、恶性竞争严重的混乱局面。从国家食品药品监督管理局获取的信息显示,中国生产胰岛素的公司多达30家,细胞集落刺激因子相关公司23家,干扰素相关公司21家。

2007年,《药品注册管理办法》出台,规定所有生物制品均需按新药申报,生物仿制药数量增长放缓,但药品质量提升,降低大量仿制药上市造成的恶性竞争。

政策支持+医保报销+新品推出,中国生物类似药发展前景广阔

中国拥有14亿人口,是用药需求大国,与欧美日这样的国家相比,目前我国在生物药和生物类似药上的消费还相当少。欧美日以外的其他国家(包括中国在内)在生物药和生物类似药的销售额占全世界的比例不足7%与4%,远远低于发达国家。

这一方面是生物药本身价格昂贵,在国内每年每位患者在肿瘤类生物药的花费就高达20万元;另一方面是国内在需求量较大的肿瘤和免疫病相关的生物药上主要依靠进口,费用高,有些生物药医保未覆盖。综合而言,生物药在国内的渗透率较低,但这也预示着未来较大的市场空间。

对于药企而言,中国市场具有人口多这一优势,降低药价,会伴随销售量的大幅度提高,总销售额也会随之增加。随着中国老龄化人口增多,肿瘤、糖尿病和心血管病等在老年人中发病率较高,用药需求量也会增大。

药企降低研发和生产成本对降低药价至关重要,但研发费用的高低又不仅仅和药企有关,也和监管部门的法律法规有密切的关系。从药企方面来看,高质量大规模成熟的生产管线,有利于降低边际成本。从监管政策方面来看,评审的速度决定着研发成本和上市速度,最终会对企业药品的市场竞争产生重大影响。国内在生物类似药相关的法规上还不够健全,相关法规的出台会对生物类似药带来重大的利好。

未来:1)政策推动:有望简化生物类似药的申请途经,生物类似药的上市有利于推动药价降低,使更多人能消费得起高价生物药;2)国内生物类似药陆续上市:中国是世界上生物类似药在研产品数最多的国家,有一批生物类似药已进入临床III期,有望2018年开始获批上市;3)部分生物药进入国家或地方医保:这将大大提高药品的销量;4)人民有越来越多的可自由支配资金:意味着生物药的市场空间会逐渐增大。

专利过期下,欧美生物类似药正处爆发前夜

2016年全球药品销量前200名中生物药占70个,总销售额1572亿美元,约占44%。其中单抗是最大的一个品类,共有26个,总销售额860亿美元,占生物药55%的比例。而在这26个单抗药中有6个品种销售额排名位居2016年全球药品销售额前10位。这6大单抗2016年销售额合计538.42亿美元,占单抗市场的63%。

从上表中可看出,很多重磅生物药专利在2015-2020年过期,生物类似药有望在2018-2022年大量获批上市。根据Macquarie Research预测,生物类似药2016年至2020年将是生物类似药发展最快的阶段,估计将以40%的年复合增长率快速增长,预计2020年全球生物类似药将达304亿美元的市场规模。

Me-too类新药:国内另一个极具潜力的研发方向

生物类似药在价格和成功率等方面具有优势,但生物类似药需要面临一个时间等待的问题,原研药专利不到期,类似药无法上市,或者是冒着极大的侵权风险上市。而创新药的研制对各方面的要求都很高,需要强大的研发能力,充裕的资金供应,及能承受高失败风险的能力。而介于两者之间的一个很好选择就是Me-too药。

Me-too药是指为了规避已上市药品的专利权,通过对已上市药品进行结构改造或修饰,获得等同疗效的专利新药。Me-too药平衡了创新药和仿制药的特点,具有较高的研发性价比,数据显示,1986-2009年,FDA批准的614个新分子实体,大部分都是旧药修饰获得的Me-too药。

随着免疫治疗时代的到来,自2014年第一个PD-1抑制剂上市以来,以免疫检测点为靶点的抗体药开始崭露头角。目前,已有2款PD-1,3款PD-L1,1款CTLA-4为靶点的抗体药上市。虽然Opdivo是全球第二个上市的PD-1单抗,但其2016年的销售额已超过45亿美元,Tecentriq在2016年5月才获批第一个适应症膀胱癌,10月份获批第二个适应症非小细胞肺癌,上市半年的销售额已达到1.57亿美元,说明了这些药扩张能力极强,市场空间巨大。

国内生物类似药的研发非常火热,一方面说明了巨大的市场需求,另一方面也预示着较大的竞争压力。对于像PD-1/PD-L1等免疫检测点为靶点的抗体药,国外上市时间也多在近三年,如果研发类似药,需要等待十几年的专利保护期,研发新药周期也需要十几年。作为替代,me-too药在国内的研发和上市具有极大的市场潜力。

CAR-T——生物药新贵,引领全球“抗癌新纪元”

CAR-T,全称是Chimeric Antigen Receptor T-Cell Immunotherapy,即嵌合抗原受体T细胞,这是一个出现了很多年但近几年才被改良使用到临床上的新型细胞疗法。和普通免疫细胞治疗类似,它的基本原理就是利用病人自身的免疫细胞来清除癌细胞,但是具有更高的肿瘤免疫特异性,能对肿瘤细胞产生长期的特异性免疫作用。

早期的实验证明了CAR-T的可行性,然而第一代CAR只能引起短暂的T细胞增殖和较低的细胞因子分泌,不能提供长时间的T细胞扩增信号和持续的体内抗肿瘤效应。依照T细胞活化的双信号学说,T细胞的激活和增殖需要共刺激信号;第二代、第三代CAR引入了共刺激分子信号序列(costimulatory molecule,CM),旨在提高T细胞的细胞毒活性、增殖性与存活时间,促进细胞因子的释放。

CAR-T细胞疗法是继免疫检查点抑制之外的另一个研究热点,各制药巨头争相进入该领域。诺华目前在该领域处于领先地位,其临床试验中有开发用于白血病、淋巴瘤、间皮瘤和胰腺癌的实验性产品。2017年8月30日,该公司开发的CAR-T免疫疗法CTL019获得美国FDA的上市批准用于治疗25岁以下复发性急性淋巴细胞白血病。在该领域中,诺华的主要竞争对手为吉利德科学。吉利德在2017年8月28日宣布收购生物技术新贵Kite Pharma,该公司开发的一款CAR-T免疫疗法Axi-cel预计今年四季度获得FDA上市批准。除此之外,巨诺、蓝鸟生物、新基、辉瑞以及强生也纷纷以资本并购或合作方式进入该领域。

由于T细胞来源于人体血液系统,因此,目前CAR-T疗法主要用于恶性白血病。恶性白血病80%来源于B淋巴细胞的病变,虽然所有病变血液细胞均可以表达CD19,但是急性病变的B淋巴细胞表达更丰富,更能引起免疫反应,因此目前使用最多的抗原靶点是B淋巴细胞CD19抗原。随着不同肿瘤细胞特异性靶点的不断被发现,未来CAR-T疗法将逐步扩展到其他肿瘤的治疗。

综合目前免疫治疗市场与技术发展情况,CAR-T细胞治疗技术为核心的新一代免疫治疗方式将逐渐成为肿瘤治疗的重要治疗手段。同时,可喜的是中国细胞治疗研发企业已然处于世界前列,甚至已经在某些指标超越海外对标公司,比如金斯瑞生物科技研发的CD38和BCMA靶点治疗多发性骨髓瘤的CAR-T疗法,目前临床研究参与病人数和试验结果都已经是世界第一。