在2010年以前,特色原料药行业曾经是我国医药产业的朝阳方向。彼时,由于成本、环保等因素,全球制药产业链的中低端环节开始从欧美本土向以中国、 印度为代表的新兴国家转移。乘行业之东风,我国原料药企业凭借完善的基础产业链和丰富的化学合成人才,迎来了高速发展期。

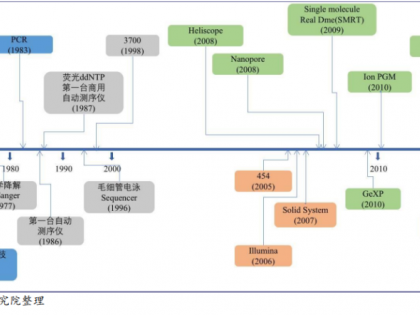

从 2000 年到 2012 年:

-

我国原料药的出口量从约 102 万吨,增长至约 616 万吨,复合增速达到 16.22%;

-

我国原料药的出口额从约 18 亿美元,增长至约 227 亿美元,复合增速更是达到了 惊人的 23.52%。

然而从2010 年开始,许多用量巨大的特色原料药品种开始陆续专利到期。例如我们所熟知的沙坦(降血压)、他汀(降血脂)、拉唑(抗溃疡)等等。

尽管从用量的角度,许多品种在刚需的拉动下,专利到期后仍能够稳健增长,部分品种的增速甚至持续维持在10%以上;但是在价格环节,特色原料药品种经历专利到期前后的短暂景气后,往往很快进入到了综合成本竞争阶段,面临持续的价格下行压力。

从 2012 年到 2017 年:

-

我国原料药出口量从约 616 万吨增长至约 896 万吨,复合增速约 7.78%;

-

我国原料药出口金额从约 227 亿美金增长至约 291 亿美元,复合增速仅为 5.11%。

图 1:2000-2017 年我国原料药出口量

资料来源:医保商会,长江证券研究所

图 2:2000-2017 年我国原料药出口额

资料来源:医保商会, WTO,长江证券研究所

随着行业成长的减弱,特色原料药的关注度也逐渐减弱。仅剩维生素、抗生素等少数周期性较强且周期的景气阶段具备很大利润弹性的大宗原料药,仍维持一定的关注度。

2/ 当下:许多品种已呈现寡头竞争格局,且中国药企占据绝对地位

西欧、北美、日本、中国和印度,是全球原料药的五大主要生产区域。时至今日,欧美和日本仍保留着绝大部分专利期内创新药的原料药和关键中间体的生产。但是在专利到期后的仿制药原料药环节,早在 2010 年时就已主要被中国和印度所占据。其中,中国的市场份额超过三分之一,成为全球最大的原料药生产基地。

表 1:2010 年全球原料药主要生产国竞争地位

资料来源:九洲药业招股书,长江证券研究所

而从中印两国的医药产业特征来看:

-

在仿制药制剂环节,印度企业借助法规、语言等方面的便利,更早地承接到了欧美 药企的产业转移,目前仍处于领先地位;

-

但是在原料药环节,由于缺乏上游的基础化工产业链,印度制药行业对中国的原料 药和中间体同样也存在着高度的依赖。

从印度官方披露的数据来看,2014-2017 年间,每年印度从中国进口的原料药和中间体 占到了印度总原料药进口额的三分之二,绝对金额每年超过 110 亿元人民币。可以毫不 夸张地说,中国已成为全球最大的原料药生产国。

图 3:印度 2015-2017 财年原料药和中间体进口结构(单位:亿元)

资料来源:印度 MINISTRY OF HEALTH AND FAMILY WELFARE, 长江证券研究所

细化至具体品种的层面分析。在经历了数年的价格竞争后,相当比例的特色原料药品种实际上已经呈现为寡头竞争格局。而中国药企,则在其中许多品种上(尤其是甾 体激素、他汀等发酵类产品),占据了过半的市场份额。

图 4:2017 年全球缬沙坦原料药供给格局

资料来源:美诺华和天宇股份招股书, 长江证券研究所估算

图 5:2013 年全球卡马西平原料药及中间体供给格局

资料来源:九洲药业招股书,长江证券研究所

图 6:2014 年全球阿托伐他汀原料药供给格局

资料来源:乐普医疗公告,长江证券研究所估算

图 7:2016 年全球肝素原料药供给格局

资料来源:健友股份招股书,HJ Research,长江证券研究所估算

特色原料药实际上是一个不容易被颠覆的领域。国内药企现有的这些全球优势品种,往往是在专利到期前十年左右就开始布局。先完成产能建设、工艺路线开发等 一系列前期工作,再与制剂企业关联申报并获得批准,最终在原研专利到期时迎来爆发。

在目前产业环境下,对于潜在的新进入者而言,技术实力、原料和关键中间体来源、市场准入、客户订单、环保等环节均构成不小的挑战。总体而言,兑现周期较长、重置成本较高且盈利的不确定性较大。这为特色原料药品种维持寡头竞争格局并出现景气拐 点,奠定了良好的基础。

表 2:特色原料药行业重置成本较高

资料来源:长江证券研究所

3/ 未来:质量标准提升叠加环保整治,行业长期景气拐点或已来临

环保,是触发未来特色原料药行业景气拐点的首个因素。过去几年中,国内对环保的要求快速提升。原料药行业由于涉及到大量的化学反应或生物发酵,因此也受到了较大的影响。尤其是部分此前在环保、GMP 等方面投入较少的中小企业,受到的冲击尤为明 显。而这类企业,恰恰是过去对原料药价格扰动最大的竞争者。

表 3:原料药产业环保趋严

资料来源:国务院、环保部等政府官网,长江证券研究所

由于我国在全球原料药市场中占据着重要的地位,造成国内的环保整治也对全球原料药的供需结构产生了较为显著的影响。从 2017 年开始,我国的原料药出口均价已经开始 呈现出提升的势头。

图 8:2017 年我国原料药出口均价出现提价拐点

资料来源:医保商会, 长江证券研究所

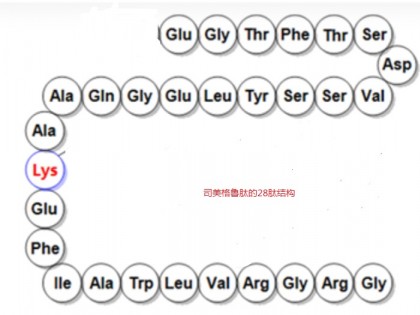

而相较环保,全球主要市场已经出现的质量标准升级趋势,或将对原料药产业产生更大、更深远的影响。 在过去几年中,随着获批文号增多,欧美规范市场的仿制药价格普遍呈现平缓下降趋势。受仿制药传导,特色原料药行业也表现为鲜明的成本导向竞争。在符合基本的欧美 GMP规范的前提下,降低成本成为原料药企业每年技改的主要目标。 但近期沙坦杂质事件的暴露,无疑将使质量回归到药品的第一要务。

FDA 近期反复强调:药企有责任设计合理的方法,对药品中的未知杂质进行检测,并在发现未知有害杂质后承担相应的责任。这也就意味着,即使对于专利过期多年的产品,企业仍然需要根据法 规的更新不断进行更深入的质量和安全性再研究。这势必将会使特色原料药行业的进 入门槛持续提升,并使企业保持理性的竞争。

图 9:过去几年美国仿制药的价格随着批准文号的增多呈现平缓下降趋势

资料来源:IMS《Global Generic and Biosimilars Trends and Insights》,长江证券研究所

在行业准入门槛不断提升的同时,受全球收入水平的提高、疾病谱的变化、仿制药对原 研药渗透率的提升等因素综合作用,全球对特色原料药的需求量仍在持续较快增长。尤 其是以三高为代表的慢性病用药,近年来全球用药量的增长始终维持在 10%以上。

图 10:仿制药在全球主要市场的渗透率持续提升

资料来源:IMS《Global Generic and Biosimilars Trends and Insights》, 长江证券研究所

综上所述,在寡头竞争和全球刚需的背景下,质量标准提升叠加环保整治,有望将特色原料药行业带入温和且持续的量价齐升周期。由于相关企业目前盈利能力有 限,量价提升对利润的边际拉动,或将明显大于对收入的拉动。