根据中国工程院院士钟南山介绍,新型冠状病毒是一种具有包膜的正向单链RNA病毒,与2003年爆发的SARS病毒(SARS-CoV)基因组序列相似度为79.5%,新型冠状病毒与SARS相比具有传染性高、致病性低、死亡病人相对较少、具有较长潜伏期等特点。

由于新型冠状病毒肺炎传染性极强,武汉市以及湖北省的疫情较为严重。目前要确诊病患必须要做病毒核酸检测和肺部CT,而核酸检测需要体外诊断试剂来完成。

据报道,目前已经有上海辉睿生物、上海捷诺生物、上海伯杰生物等多家公司的体外诊断产品在医院使用,但是由于武汉和湖北省疑似病例过多,体外诊断所需的核酸试剂盒不足,目前处于供不应求的状态。

全国新型冠状病毒累计确诊分布图(来源:中国疾病预防控制中心)

本篇我们带您了解能够快速诊断病毒感染者的体外诊断行业及其发展变化,并根据科创板上市的几家体外诊断企业的对比分析更好的了解行业格局,寻找行业内的未上市优秀企业。

Part.1

体外诊断的概念和分类

体外诊断,简称为IVD(In Vitro Diagnostics),是一种在人体外检验血液、尿液等人体样本进而判断疾病或机体功能的诊断方法。目前,全球医疗决策中约有三分之二是依据诊断做出,而体外诊断为临床诊断提供了80%的信息,是临床中应用最多的诊疗方式。

体外诊断市场可以细分为体外诊断试剂和体外诊断仪器两个部分,由于诊断试剂为一次性消耗品,整个体外诊断行业收入来源以试剂销售为主(占比超过70%),企业大多通过扩大低毛利的仪器投放来带动配套试剂和耗材的销售。

同时,从全球来看,体外诊断也是医疗器械最大的细分子行业,占全部医疗器械市场份额的13%,超过心血管的11.6%,影像的9.8%,骨科的9%和眼科的6.8%。

根据检测方式的不同,体外诊断可分为生化诊断、免疫诊断、分子诊断、血液诊断、微生物学诊断、POCT(Point of Care Testing,即时诊断)等类别。

其中POCT是在现场采样即刻进行分析快速得到检验结果的一类新方法,适合基层医疗机构或者家庭使用。

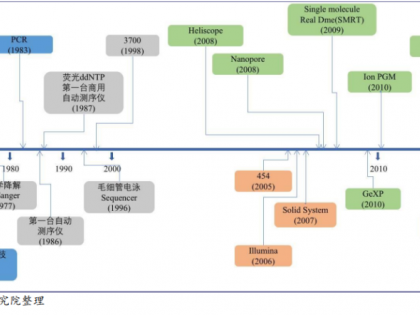

针对此次新型冠状病毒检测,主要采用分子检测中的PCR(聚合酶链式反应)技术来检测。

按照技术水平的不同,IVD市场又大致可以分为低、中、高三个技术层次。低端市场主要对应的是手动或半自动的普通酶联免疫产品,中端市场又可分为中低端(生化、血液检测、尿液检测等)和中高端(化学发光免疫产品、荧光定量 PCR分子诊断等)两部分,而高端市场主要有流式细胞仪、高通量基因芯片等。

按照搭配试剂的方式,体外诊断仪器可以分为开放式系统和封闭式系统。开放式系统即诊断仪器可以搭配多家厂商的试剂使用,封闭式系统则同一厂家的仪器和试剂必须配套使用。化学发光、基因芯片、基因测序等是封闭式的,其他的一般为开放式。

Part.2

体外诊断产业链和发展趋势

(1)IVD产业链

整个IVD产业链分为上游原材料,中游诊断试剂和仪器制造,下游应用市场这三个部分。

上游原材料主要有诊断酶、抗原、抗体及其他精细化学品;光源、电控器、显示器等零部件;高分子材料如PC、PET、PMMA等。下游的应用市场主要由医疗机构、家庭和第三方诊断外包机构组成。

我国体外诊断企业主要集中在中游体外诊断试剂和仪器的制造这个环节。

由于上游原材料的研发生产难度较大,国内企业在生产工艺、纯度上与国外有较大差异,主要依赖进口。目前能实现部分酶、抗原、抗体等上游原材料自给的仅有安图生物、迈克生物、基蛋生物、东方生物等少数几家企业,但一些关键性的原料仍依赖进口。

与上游相比,中游产业比较成熟,国外厂商依靠品牌、市场和渠道优势,依然占据主要市场份额,尤其在高附加值的诊断产品上,进口产品的国内市场占有率达80%以上,在三级甲等医院等高端医疗市场中,进口产品占有率也超80%。

国内中游生产厂家众多,行业市场集中度不高,产品同质化严重,国内体外诊断产品主要在二级医院及社区医院使用。

下游的消费需求主要来自医疗检测和血液筛查,医疗检测是体外诊断产品最主要的消费方向,包括医院、体检中心、独立实验室、疾病预防控制中心等,而血液筛查主要是采供血部门对于血液的检测,包括各类血站和血制品厂家。

在下游应用,欧美等发达国家诊断市场成熟,下游需求旺盛;而国内体外诊断发展较晚,终端需求缺口较大,空间广阔,将保持快速增长态势。

(2)市场规模和竞争格局

全球IVD市场从2014年的563亿美元增长到2019年的714亿美元,2019年同比增速为3.63%,2014~2019年平均增速为5%。

从细分市场份额来看,免疫诊断占比最大为28%,分子诊断和生化诊断分别占比15%、13%。免疫诊断市场在扩大,而POCT市场在逐步减少。

从企业市占率来看,罗氏、雅培、丹纳赫(收购了贝克曼)和西门子这四个巨头市场占有率为47%,TOP10全球市占率约69%。从全球IVD市场分布来看,超过60%源自于欧洲、北美和日本,中国体外诊断市场为14%,属于新兴成长的市场。

国内IVD市场规模从2014年的300亿元增长至2019年的705 亿元,2019年同比增速为19.49%,2014~2019年平均增速为20.6%。

从细分市场份额来看,免疫诊断占比最大为31%,生化诊断占比20%。与全球IVD 产品分类占比相比较,最大差异在于传统的生化检测占比较高、分子诊断占比较低。

从中国IVD市场各企业市占率来看,第一梯队是罗氏、雅培、丹纳赫、西门子等跨国巨头,它们具有技术、品牌和市场推广等优势,合计市占率约为48%;其次的第二梯队是以迈瑞、安图、迈克、迪安为代表的的中国本土企业,这些企业初具规模,增长速度较快。

2018年,迈瑞医疗体外诊断市占率约7%,安图生物市占率约3%,万孚生物市占率约2%,迈克生物市占率约1%;第三梯队是国内其他中小企业,其产品核心竞争力低,市场份额较小。

我国IVD市场是橄榄型结构,在高端市场如基因芯片和基因测序等产品,行业增速较快超过30%,但是市场容量有限,跨国公司由于技术领先占据主要市场份额;低端普通酶联免疫产品和手动生化分析仪,国内企业占据优势,但是市场萎缩。

国内企业主要的发展方向在中低端和中高端,如自动生化仪、化学发光、核酸检测和POCT等领域,国内企业随着研发实力不断提升,进口替代空间较大。

体外诊断细分市场企业:

(3)细分市场发展趋势

生化诊断技术成熟,国内企业占据优势。生化诊断检测成本低,技术相对简单,行业增速较慢,在基层市场占有率高,国内企业在此领域已经占据主要市场。

POCT市场规模较小,行业增速较快。POCT即时诊断产品具有精确度高、快速、使用简便、无需配套检验设备、无需专业人士操作等特点,可广泛应用在医院ICU、手术、急诊、诊所以及患者家中。行业增速较快在25%左右,但是整体市场规模较小。

免疫诊断市场规模最大,高端免疫进口替代空间大。免疫诊断在我国IVD行业中占据了超过30%的市场份额。尤其是高端的化学发光已替代酶联免疫成为我国主流的免疫诊断方法,市场规模已达免疫诊断总市场的70%以上。目前国内的化学发光市场基本被罗氏、雅培、贝克曼等外资巨头垄断,近年来随着国内优势企业的技术突破和性价比优势+产业政策助力,有望逐步实现高端免疫诊断领域的进口替代。

分子诊断处于发展初期,国内外技术差距小,行业增长速度快。分子诊断是 IVD 领域增长最快的子行业,行业增速超过25%。目前分子诊断技术处于发展初期,国内外企业在技术水平上差距小,随着国内企业在分子诊断领域研发投入增大,国内拥有技术、渠道等先发优势的优质企业有望在快速增长的市场中取得先机。

Part.3

科创板IVD上市公司

IVD行业细分领域较多,市场较为分散,国内中小规模企业数量众多,另一方面,细分领域众多也为中小企业创新提供了很多机会。

目前已经有多家体外诊断企业申报科创板上市,其中除浩欧博在2019年12月科创板IPO中止审核,其他4家企业已上市。下面我们对已科创板上市的4家企业的业务和财务进行对比分析,通过这些分析更好的了解整个IVD行业。

从4家企业2016年~2018年的营业收入和复合增速来看,几家企业的营业收入规模都不大,符合行业细分领域多,市场分散的特点。几家企业的营收增长都较为稳健,三年的复合增速在23%~36%的区间。

从4家企业2016年~2018年的扣非净利润和复合增速来看,几家企业的扣非净利润规模较小,三年复合增速都较快,但是增速差异较大,体现了行业在快速发展期的特点。

从4家公司2016年~2018年的现金流情况来看,经营活动现金流净额与扣非净利润的比值在1附近,说明行业的现金流较好。

从2018年4家公司的研发投入情况来看,IVD企业的研发投入占比相比其他医疗器械行业水平要低,除普门科技研发投入占比达到20.61%,其他三家企业研发投入较小,东方生物和热景生物只有0.19亿元和0.18亿元,说明对高端体外诊断领域的研究不足。

从以上业务分析和财务分析可以看出国内IVD市场行业增速较高,但是市场较为分散,企业的产品线不够丰富,对于高端领域的研发投入不足等特点。

我们认为国内企业需要在丰富产品线、加大研发投入和建立广泛的营销渠道等方面加强投入,才能在于国际巨头竞争中取得较大的市场份额。

Part.4

值得关注的未上市企业

根据上面的分析我们认为IVD行业最具前景的细分子行业是分子诊断和免疫诊断中的化学发光领域,另外企业的产品线丰富程度和广泛的营销渠道也是我们关注的因素,据此,我们挖掘了值得关注的未上市企业。

新产业生物

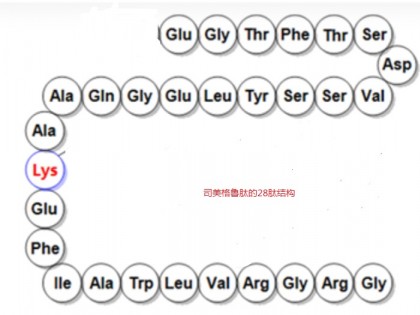

深圳市新产业生物医学工程股份有限公司主营业务是研发、生产及销售系列全自动化学发光免疫分析仪器及配套试剂,是国内该领域的领先者。公司产品主要用于提供疾病的预防、诊断、治疗监测、预后观察、健康状态评价以及遗传性疾病预测的诊断信息。

公司目前已经上市8款全自动化学发光免疫分析仪及生化分析仪,还有130余款诊断试剂,是国内化学发光诊断领域的领跑者。根据报道,新产业生物2018年全年的营收为去年15亿元销售额,净利润超6亿元。2014年,新产业生物在新三板挂牌,2017年公司拟在创业板IPO,已上会通过却未发行。

核心团队:

董事长饶微:工学博士。1997年加入新产业生物任公司总经理职务。 2012年8月,当选新产业生物第一届董事会董事长兼总经理,任期三年。主要负责化学发光免疫分析系统的设计和应用研究。在职期间领导科研小组,将纳米复合磁性微珠、ABEI发光物的合成、免疫分析技术相结合,建立了新产业生物磁分离直接化学发光免疫分析系统。

融智生物

融智生物科技(青岛)有限公司成立于2013年,公司是专业致力于基因组、蛋白组等生物分子为对象的分析仪器设备、检测耗材及解决方案的研发、生产、销售、服务的创新型国家高新技术企业。

公司目前主要集中于MALDI-TOF蛋白组鉴定分析产品、微生物质谱分析系统、微流控芯片核酸快速分析仪等的研发、生产、市场开拓。其中,中国独有的全谱可定量飞行时间质谱平台QuanTOF产品,实现了MALDI-TOF MS定量和全质量数分析的历史性突破。

丹大生物

北京丹大生物技术有限公司是一家从事体外诊断(IVD)试剂研发、生产和销售的生物技术公司。丹大生物立足自主研发,拥有成熟的体外诊断试剂原料研发平台。

经过多年的发展,已经拥有包括肿瘤标志物、心血管、肾功能、糖代谢和凝血功能等检测的涵盖生化和免疫诊断的数十个体外诊断试剂注册产品。

核心团队:

董事长周建平:军事医学科学院生物化学博士,中国人民解放军总医院(301医院)临床检验诊断学博士后,从事体外诊断试剂研究工作10余年。 曾任广州军区解放军第一九一医院检验科主任,军事医学科学院副教授,现任中国生物化学与分子生物学临床生化学会理事。

长期从事科研工作,承担完成了军队十一五科技攻关项目、国家重大新药创制(1项)、博士后特别基金资助军队特需药重大研究项目、863重大项目体外诊断技术产品开发、军队特需药重大研究项目(709计划)等多项国家和军队重大课题。

研发部负责人周裕军:毕业于南京农业大学农药学专业,博士学历。博士研究生期间主要从事单氨基酸突变特异性抗体的制备及检测技术研发。擅长IVD试剂原料及试剂盒研发,精通基因克隆、蛋白表达纯化及抗体研发技术。曾主持开展IVD研发项目近20项,申请发明专利1项。

吉因加

北京吉因加科技有限公司是一家肿瘤基因检测服务商,通过自主研发的ER-seq、mTBI、mClone等技术,对液体活检ctDNA数据进行筛查,同时对肿瘤分子克隆的动态变化进行监测,分析敏感与耐药克隆分布及动态变化,从而为用户提供肿瘤精准用药、疗效监测、术后复发检测、早期筛查等临床服务和产品。

核心团队:

董事长&CTO易鑫:曾任华大医学首席运营官、华大基因研究院副院长,先后主持完成研究项目(课题)6项,获得荣誉奖项4项,专利12项。

CEO杨玲:中国科学院大学硕士导师,中华预防医学会健康风险评估与控制专业委员会委员,从事基因健康领域研发及临床检验十余年,曾担任华大健康事业部负责人、深圳华大临检中心主任、天津华大总经理,深圳市病原体核酸检测重点实验室主任、深圳市临床分子诊断重点实验室主任。

宸安生物

上海宸安生物科技有限公司是一家细胞水平诊断服务提供商,致力于在细胞层面研究肿瘤的差异变化,通过高通量单细胞分析设备和人工智能系统生物学模型,提供原代肿瘤细胞和循环肿瘤细胞的诊断服务,旗下涉及肿瘤个人精准治疗平台宸星生物,提供精准用药治疗方案等服务。

核心团队:

CEO/创始人王宇翀:浙大生物学士,剑桥生物博士。曾在英国创立公司,为药企检测药敏性。杨浦海外高层次人才创新创业“3310”计划。

圣湘生物

圣湘生物科技股份有限公司专注分子诊断和基因检测技术。自成立以来,该公司已经在传染病诊断、肿瘤早期筛查、优生优育检测等领域研制了210余种分子诊断产品,多次获国内奖项,是一家集医疗诊断试剂、仪器、第三方医学检验服务为一体的整体解决方案提供商。

核心团队:

董事长戴立忠:国家特聘专家,北京大学学士、美国麻省理工学院博士后、中国侨联特聘专家、湖南省百人计划特聘专家、中国体外诊断领军人物、全国卫生产业企业管理协会医学检验产业分会副会长、中国医学装备协会常务委员、湖南省预防医学会副会长、国家科技进步二等奖、中国专利优秀奖、中国发明创业奖获得者。

泽成生物

江苏泽成生物技术有限公司是一家体外诊断试剂及仪器研发商,自主研发了全自动管式化学发光免疫分析系统,基于以磁性微粒子为载体的分离纯化技术和化学发光酶联免疫技术相结合,拓宽了检测的线性范围,提高了检测灵敏度和分析速度。

华迈兴微

深圳华迈兴微医疗科技有限公司致力于医疗器械即时诊断设备(POCT)化学发光免疫分析仪以及配套的心血管疾病标志物试剂卡的研发、生产与销售。具备国内外先进的研发和生产设备,为打造高品质的快速诊断设备及试剂产品奠定坚实的设施基础。