氨基酸:构建蛋白质的基础物质,品类丰富、规模持续增长

氨基酸是分子内含有氨基和羧基的一类有机化合物,是构建生物体蛋白质的基础物质,氨 基酸/蛋白质几乎参与生物体内的每个化学反应,被机体用于制造抗体蛋白、血红蛋白、酶 和激素等,以维持和调节新陈代谢。按照人体是否可自主合成,氨基酸分为必需氨基酸和 非必需氨基酸两类,其中必需氨基酸主要包括赖氨酸、苏氨酸、蛋氨酸、缬氨酸、色氨酸、 苯丙氨酸、异亮氨酸和亮氨酸,由于机体无法自主合成或者合成效率无法满足正常代谢需 要,必须通过外界摄取的方式补充,非必需氨基酸主要包括谷氨酸、甘氨酸、脯氨酸、丙 氨酸等。按照市场规模和是否为蛋白类氨基酸分类,则可分为大品种氨基酸、中小品种氨 基酸和非蛋白类氨基酸及衍生物,其中大品种氨基酸主要系赖氨酸、谷氨酸、蛋氨酸、苏 氨酸和甘氨酸,目前全球需求规模在百万吨及以上,小品种氨基酸包括缬氨酸、色氨酸、 丙氨酸、精氨酸和异亮氨酸等,由于生产成本和价格相对偏高等因素,目前全球需求规模 相对较小,非蛋白类氨基酸及衍生物则主要包括鸟氨酸、瓜氨酸等。

据 Imarc Group 和 Polaris Market Research,2023 年全球氨基酸需求量预计超过 1100 万 吨,市场规模近 300 亿美元,受益于下游养殖、医药等需求增长,近年全球氨基酸需求保 持增长态势,且预计 2025年全球氨基酸需求量和市场规模将分别增长至约 1260万吨和 344 亿美元,24-25 年 CAGR 分别约 4.7%和 7.5%。

由于氨基酸的主要终端为构建生物体的蛋白质,目前已规模化应用的品种,如赖氨酸、苏 氨酸、蛋氨酸和缬氨酸等,其直接下游主要是用作养殖领域,少量用于医药和食品添加剂 等领域,氨基酸主要通过养殖、医药和食品添加剂等用途,最终取向主要被人体所吸收。

由于氨基酸对维持和调节生长代谢的必要性,近年在养殖领域用于替代豆粕等需求持续增 长,全球诸多企业均积极布局。国内方面,代表企业包括梅花生物(9.850, -0.05, -0.51%)、星湖科技(5.470, -0.11, -1.97%)、阜丰集团 和华恒生物(66.000, -3.39, -4.89%)等,欧美企业如德国赢创等,日韩企业主要包括日本味之素和韩国希杰等。

粮食安全背景下,氨基酸用于豆粕减量替代需求持续增长

低蛋白日粮饲料持续推广,助力解决大豆结构性短缺问题

氨基酸在饲料中添加能更好地发挥饲料功效,可提升养殖效率,同时具备节约蛋白资源、 提升氮利用效率和环保等功能,目前全球用量较大的品类主要包括赖氨酸、苏氨酸、蛋氨 酸和缬氨酸等品种。更为关键的是,部分氨基酸是动物生长过程中的必需氨基酸,但不能 由动物体自身合成(也称为限制性氨基酸),必须依靠饲料添加的方式提供动物生长所需的 营养,例如仔猪生长过程的第 1-5 类限制性氨基酸分别为赖氨酸、蛋氨酸、苏氨酸、色氨 酸、缬氨酸,蛋鸡生长过程的第 1-4 类限制性氨基酸为蛋氨酸、赖氨酸、色氨酸、苏氨酸。

据博亚和讯,22 年国内养殖业饲料消费量约 4.54 亿吨,19-22 年 CAGR 约 4%,受益于人 均肉禽蛋消费量提升等因素,预计至 25 年将提升至 4.96 亿吨左右,23-25 年 CAGR 约 3%。 从饲料消费结构来看,18-22 年能量/蛋白饲料消费平均占比约 69%/25%,且较为稳定,其 中 22 年分别为 3.2/1.2 亿吨,占比 70/26%。我国能量饲料以玉米、小麦为主,21 年国内 玉米类能量饲料消费量 1.7 亿吨,约占能量饲料消费量的 55%,而蛋白饲料则以豆粕为主, 21 年豆粕类蛋白饲料消费量约 6900 万吨,占蛋白饲料的比重达 60%。

由于气候条件和土壤状况等原因,我国用作能量饲料的玉米自给率高,而用作蛋白饲料的 豆粕的原料大豆进口依赖度居高不下。据汇易网,13-23 年国内大豆进口依赖度维持 80% 以上。由于大豆进口依赖度高,我国饲料原料的结构性短缺成为亟待解决的重要课题。

据联合国粮农组织,2019 年全球玉米和大豆进口区域分布中,中国占全球玉米进口贸易量 比重约 5%,而大豆进口贸易量则占全球比重达 62%。另据海关总署,2023 年国内大豆进 口来源中,转基因大豆主要来自巴西和美国进口,占比分别约 70%和 27%,非转基因大豆 主要来自俄罗斯,占比约 76%。

为应对外部供应的不确定性和保障粮食安全,同时促进养殖行业降本增效等需求,近年来 我国农业农村部不断推进豆粕减量替代工作,推广低蛋白质日粮饲料技术。据中国畜牧兽 医报,2022 年我国饲用豆粕在饲料消耗中的占比已下降至 14.5%(较 2017 年减少 3.3pct), 相当于节省豆粕 1400 万吨(折合大豆约 1800 万吨)。2023 年 4 月,农业农村部发布《饲 用豆粕减量替代三年行动方案》,进一步明确豆粕减量替代的目标和路径,23-25 年饲料中 豆粕用量占比每年需下降 0.5pct 以上,至 25 年需下降至 13%以下,由于豆粕中氨基酸含 量占比较高,豆粕使用量的下降将促进饲料氨基酸需求的增长。

参考华泰研究 23 年 11 月 6 日的研报《氨基酸景气向上,平台化驱动成长》测算,假设 23/24/25 年豆粕占饲料用量比重逐年降 0.5pct,分别为 14.0%/13.5%/13.0%,将有望驱动 赖氨酸/苏氨酸/缬氨酸/异亮氨酸/色氨酸/蛋氨酸等氨基酸产品的需求持续增长,6 种氨基酸 产品 23-25 年的理论需求量合计每年将新增近 10 万吨,且若未来豆粕实际用量占比每年下 降超过 0.5pct,或者考虑杂粕用量亦可由氨基酸部分替代等因素,豆粕减量替代对氨基酸 实际需求增量带动将更显著。但阶段性而言,由于小品种氨基酸成本高企等因素,一定程 度上制约氨基酸对豆粕替代的进程。

转基因玉米单产有望提升,或驱动氨基酸成本下降、推升替代豆粕性价比

氨基酸替代豆粕的关键要素之一:全球主要粮食产区玉米种植土地利用效率显著高于大豆

据美国农业部,全球主要玉米和大豆产区 15/16 年度-23/24 年度的玉米亩产普遍高于大豆, 其中阿根廷、中国和美国玉米亩产多数是大豆的 2-4 倍,玉米具备更高的种植效率,而目 前全球工业化生产的氨基酸,均主要通过玉米为原材料发酵获得,因此玉米和大豆种植效 率的差异,是支撑氨基酸替代豆粕可行性的关键要素之一。

全球转基因作物持续推广,国内渗透率仍较低

上世纪 90 年代以来,随着转基因作物在美国的大面积推广,全球转基因作物的商业化进程 逐步开启。1996 年至 2013 年,全球转基因作物推广国家数量的增加及单个国家的渗透率 提升带动转基因作物种植面积持续保持高速扩张;据 ISAAA,截至 2013 年,全球转基因作 物的种植面积约 26.3 亿亩;2013 年以来,欧盟、俄罗斯等国家/地区对待转基因作物的种 植限制较多,导致转基因作物拓展新市场的难度提高,而固有市场的渗透率已至高位,转 基因作物的种植面积增长放缓,2013 年至 2021 年间的复合增速约 1.38%。截至 2021 年, 全球转基因作物总种植面积达到约 29.3 亿亩。

据 ISAAA,2019 年种植转基因作物的 29 个国家/地区中,12个为美洲国家/地区、占比约 41%。从种植面积看,2019 年美洲国家/地区的转基因作物种植面积约占全球的 88.12%, 其次为亚洲国家/地区(面积占比约 10.2%)。2019 年,全球有 7个国家的转基因作物种植 面积超过 4500 万亩,其中排名前三的美国、巴西和阿根廷均为美洲国家。

据联合国粮农组织,2019 年全球玉米种植面积约 29.5 亿亩,其中中国、美国、巴西、印度 和欧盟是前五大种植国家/地区。由于中国尚未开始转基因玉米的大规模商业化种植,而欧 盟内部对转基因作物分歧众多、实际种植面积偏低,因此转基因玉米在全球的推广主力仍 是美洲国家。美国、巴西和阿根廷三大转基因推广国家的玉米种植面积约占全球的 29%, 而转基因玉米在三个国家的种植渗透率在 2019 年已超过 80%左右,加上加拿大、菲律宾、 南非、欧盟和越南均有一定比例的转基因玉米种植,全球的转基因玉米种植面积约 9.14 亿 亩、种植渗透率约 31%。

大豆方面,据联合国粮农组织,2019 年全球大豆种植面积约 18.5 亿亩。其中,前十大种植 国中,巴西、美国、阿根廷、巴拉圭、加拿大和玻利维亚均为美洲国家、有着高比例的转 基因大豆种植(美国和阿根廷的转基因大豆渗透率约 100%,巴西约 96%),而五个国家大 豆的合计种植面积约占全球的 74%,加上乌拉圭、墨西哥和南非也有一定数量的转基因大 豆种植,带动转基因大豆在全球的渗透率高达 74%左右。

转基因作物推广可带动粮食单产显著提升

据联合国粮农组织,截至 2020 年,美巴阿三国玉米的十年移动平均单产约 499 公斤/亩, 其中阿根廷玉米的十年移动平均单产约 462 公斤/亩,均高于欧盟(443 公斤/亩)和中国(401 公斤/亩)。1996 年以来,南美三国和美国分别保持了 12%左右和 21%左右的玉米收获面积 占比。单产提升和成本优势的带动下,巴西和阿根廷的玉米产量占比和出口占比均有提升。

转基因作物的优势在于:1)增产,据 Graham Brooks,1996 年~2020 年,转基因抗虫性 状为玉米、棉花等作物带来了明显的增产效果,不同国家增产幅度不一、多在 7%~30%的 范围内。从美国部分农场的调查数据来看,转基因大豆的单产在 1998 年~2016 年期间平均 较非转基因大豆提升约 29%,转基因玉米的单产在 2000 年~2014 年期间平均较非转基因 玉米提升约 19%;2)增加二季作物种植。例如转基因耐除草剂(HT)大豆的种植使阿根 廷、巴拉圭等南美国家可更多地采用免耕和减耕技术、缩短生产周期,可种植二季大豆。

国内转基因种子有望推广,玉米种植效率提升或进一步推升氨基酸性价比

1999 年,国家科技部、财政部联合启动“国家转基因植物研究与产业化专项”。2008 年, 国家正式启动转基因重大专项、并投入了 200 多亿资金,目标是获得一批具有自主知识产 权和重要应用价值的功能基因,培育一批抗病虫、抗逆、优质、高产、高效的重大转基因 动植物新品种,提高农业转基因生物研究和产业化整体水平。此外,我国在十三五规划(2016 年~2020 年)和十四五规划(2021 年~2025 年)中提出“加速推动基因组学等生物技术大 规模应用,推进生物育种等新一代生物技术产品和服务的规模化发展”的纲要。经过多年 的研究和储备,我国的转基因作物研究已跻身世界领先水平。根据国家知识产权局在 2022 年的统计,我国的转基因玉米专利申请数量自 2017 年起明显增加、与世界范围内专利申请 数量的差距显著缩小;1990 年至 2021 年,中国申请人在世界范围内提交了 2006 件专利, 申请数量占比约达 24%、仅次于美国。

粮食安全的战略重要性、及草地贪夜蛾虫害在国内的传播也使得转基因种子的商业化放开 更为必要和紧迫。参考华泰农业 2023 年 3 月 31 日发布的研报《技术红利再现,农业重塑可 期》,2019 年以来,国内转基因玉米和大豆种植用安全证书获批数目不断增加,“预计 2024 年将是玉米和大豆在中国的生物育种产业化元年”,同时转基因玉米的安全证书获批数目显 著多于大豆,我们认为未来在转基因种子有望推广的背景下,尤其未来转基因玉米种子推 广有望带动国内玉米亩产的提升,进而助力氨基酸生产成本的下降,推升氨基酸替代豆粕 的性价比。

合成生物蓝海渐至,引领氨基酸行业降本及需求扩张

合成生物:开启化合物生物合成新篇章,产业和政策引领下蓝海将至

合成生物技术以细胞代谢/酶催化替代传统化工过程,提供了化合物合成的新路径,集中解 决了物质合成的三个重要问题:(1)生产过程利于碳中和,通过微生物/酶催化以 CO2、生 物质、工业副产物等为底物,减少化石燃料使用,具备显著的环保和循环经济等优势;(2) 降低生产成本,生物发酵/酶催化的反应环境,通常温度、压力等条件更加温和,有助于节 能降耗;(3)实现特殊结构和功能化合物的从头合成,依托微生物代谢途径,有望获得传 统化工过程难以合成的产物,且可通过遗传、代谢等途径的分析、计算和重新设计,预测、 编码以及重头合成指导新物质生产的全新 DNA,实现新物质、新基因的创造。

随着产业技术进步,合成生物制造近年来被世界主要经济体持续高度关注并加快部署。世 界经合组织(OECD)预测至 2030 年,将有 35%的化学品和其它工业产品来自生物制造, 生物制造在生物经济中的贡献率将达到 39%,超过生物农业(36%)和生物医药(25%), 且将有 25%的有机化学品和 20%的化石燃料由生物基化学品取代。

据 Synthetic biology,2009 年以来,合成生物行业进入快速发展期,诸多传统化工和新兴 企业均展开了合成生物领域的布局,合成生物技术企业全球融资规模不断扩张,2021 年创 下约 180 亿美元的融资金额纪录。近年来合成生物产业各细分市场维持高增速水平,据 CB Insights 预计,2020-2024 年合成生物学市场规模年复合增长率将达到 28.8%,2024 年全 球合成生物学市场规模有望达到约 189 亿美元。

合成生物两大核心要素:基因编辑+工程化能力

合成生物学技术体系中,DNA 合成、生物元件的开发是基础,其中低成本高效 DNA 合成 以及基因编辑技术是最核心的使能技术。过去数年,DNA 合成技术在合成长度、合成通量 等方面不断进步,目前寡核苷酸链合成通量可达到百万条级,合成成本降低约 3 个数量级。 基因编辑技术方面,2012 年开始科学家利用 CRISPR/Cas 可编程和精准切割等特点陆续发 展了一系列基因组编辑工具,由于其方便、快捷、高效、成本低、难度小等特点,为动植 物和微生物基因组编辑提供了强有力的工具,2020 年诺贝尔化学奖专门授予了从事 CRISPR/Cas9 基因编辑技术研究的两位科学家,CRISPR/Cas9 基因编辑技术被认为是 21 世纪以来生物技术方面最重要的突破,有效地促进了合成生物学的发展。

从未来趋势看,高效低成本 DNA 合成技术依然是驱动合成生物技术进步的重要因素。柱式 寡核苷酸化学合成仍是目前多种商用自动化 DNA 合成仪采用的主要方法,但存在反应效率 较低、高纯度的引物合成困难等问题;芯片合成技术可一定程度上实现更高通量、低成本 的 DNA合成,但由于合成过程在非常小的芯片位点上完成,合成通量进一步提升较为困难。 近年来,生物酶催化的 DNA 合成技术成为新的热门研究领域,其中基于 TdT 末端转移酶的 理论模型认为,利用 TdT 末端转移酶碱基聚合反应,能够实现不依赖于模板的长片段人工 DNA 的合成。目前包括美国、法国、英国等在内的多个国家的企业已专注于酶法 DNA 技 术开发,酶法合成技术进步有望在未来继续引领 DNA 合成及合成生物技术的发展。

基于基因编辑和 DNA 合成的能力,对于大肠杆菌等特定菌种体内、特定化合物代谢路径(基 因片段)的改造和调控,则是合成生物技术实现高转化率、高选择性和低成本生产特定化 合物的关键要素。以华恒生物的丙氨酸为例,通过将 L-丙氨酸脱氢酶基因引入大肠杆菌, L-丙氨酸脱氢酶能够将丙酮酸转化为 L-丙氨酸,同时消耗一个 NADH(还原型辅酶 I);为 阻止葡萄糖代谢过程中转化为其他产物,需设计敲除丙酮酸竞争途径基因,包括乳酸脱氢 酶基因、丙酮酸甲酸裂解酶基因、乙醇脱氢酶基因、乙酸激酶基因、富马酸还原酶基因等, 同时需敲除 L-丙氨酸降解途径基因(丙氨酸消旋酶),后续经过对初代菌种代谢路径等的设 计和优化,公司发酵法 L-丙氨酸技术持续进步,据公司招股说明书,其厌氧发酵法丙氨酸 成本较同行业酶法等技术低 50%。L-丙氨酸系华恒生物上市前最主要的盈利来源,而上市 后 L-缬氨酸的成功放量,成为支撑公司业绩持续增长的重要因素。

工程化能力方面,采用先进的生物技术,可以实现好氧发酵转厌氧发酵、发酵食品微生物 群落的人工合成、构建自养型微生物发酵工厂、人工合成酶等一系列转变。产品工业化过 程中,由于细菌发酵生产过程与传统化工催化过程不同,菌种生存的原料、氧气、搅拌速 度、温度和压力,以及产物分离技术等,都需要工业化经验。同时需要借助小试-中试-工业 化涉及各个方面条件的优化,反馈至前端的代谢路径设计、改造和菌种培育等过程。

远期而言,合成生物的本质是对于生物体内基因“转录-翻译-加工(DNA-RNA-蛋白质)” 过程的学习、计算和重构,理论上借助对 DNA 结构中 A、G、C、T 四种碱基的重新组合、 设计和重构,同时借助计算机辅助学习和计算,能够构建“设计-构建-测试-学习”闭环, 大幅提升物质合成的准确性和效率以及降低成本。

随着理论研究和底层技术进步,全球合成生物领域企业发展迅速。从产业链看,上游包括 DNA 设计与合成等底层技术与应用支持企业,如 Agilent、Twist、Illumina、华大基因(33.700, -0.99, -2.85%)和蓝 晶微生物等;中下游涉及不同应用领域的过程设计、产品研发和生产企业,如医药领域 Sangamo、Antheia、博雅辑因等,化工领域 Zymergen、凯赛生物(43.690, -0.61, -1.38%)、华恒生物、梅花生物、 阜丰集团、星湖科技等;部分企业则初步具备系统性平台和产品研发等综合能力,如 Twist、 蓝晶微生物等。目前来看,合成生物属于全球性新兴领域,国内企业依托自主研发及政策 支持,有望在早期即具备一定优势,据 CB Insights 发布的 2020 年全球值得关注的 50 家 合成生物学企业,国内企业占据 9 席。

合成生物有望助力氨基酸行业降本,小品种氨基酸规模化应用或逐步开启

虽然合成生物下游应用涉及医药、化工、农业、食品和能源环境等诸多领域,但目前多数 领域技术壁垒仍较高,或相关领域产品市场空间较小,企业布局相关产品的成长性容易受 到产品市场空间上限的限制。我们认为在目前全球合成生物产业仍处于发展初期的阶段, 企业针对性地布局一些大单品(现有市场规模较大或潜在规模较大),或更有利于打开成长 天花板,其中代表性产品即包括(小品种)氨基酸,受益于豆粕减量替代,其中较多品种 的(潜在)市场空间有望在百万吨级以上规模。

据 IEA Bioenergy,利用生物基化学品来替代传统石油化工品,二氧化碳减排效果良好,在 监测的乙酸、丙烯酸、己内酰胺等 13 种物质中,每吨生物基化学品可减少 1.2-5.2t 的 CO2 排放,其中生物基己内酰胺单吨二氧化碳减排量可达到 5.2t。据经合组织(OECD)预计, 全球有超过 4 亿美元的化工过程相关产品,在碳中和背景下,预计至 2030 年将至少有 20% 的石化产品可由生物基产品替代,而 2019 年替代率不到 5%,未来发展空间较大。

通过合成生物技术生产基础化工品,若能够实现合成生物法的成本低于甚至显著低于传统 化学法,有望带来相应化工品市场规模的指数级增长。以 PX/PTA 及聚酯生产环节的发展 为例,过去数十年产业链整体成本的下滑促使聚酯产品的价格中枢下移,而依靠优良的物 理化学特性及可塑性,聚酯产品的应用空间亦持续扩大。

整体而言,我们认为合成生物对于氨基酸行业而言: 一方面,目前合成生物技术在基因编辑和代谢路径调控、工业化放大、产物分离等方面技 术发展仍处于相对早期,而多数产品应用于下游领域时,通常要求产品纯度较高,但氨基 酸和农药等产品相对特殊,由于下游系养殖和农业等领域,下游对发酵副产物的要求往往 不如工业化工品苛刻,例如氨基酸中含有的菌体蛋白和淀粉等杂质亦可被动物吸收,因此 阶段性而言,在合成生物技术发展早期,氨基酸、农药等对分离等技术要求相对更低的板 块或成为合成生物领域更早孕育出工业化产品的领域。

另一方面,对于大品种氨基酸,如赖氨酸、苏氨酸、蛋氨酸等,有望依托合成生物技术进 一步降低生产成本,助力产品盈利空间进一步扩张;更重要的是,对于缬氨酸、色氨酸、 精氨酸和异亮氨酸等一些小品种的氨基酸,由于传统化工法或者酶法等生产工艺成本高企, 导致产品价格较高,限制了其作为饲料氨基酸配方的使用,导致目前产品市场规模显著低 于赖氨酸、苏氨酸和蛋氨酸等成本和价格较低的品种。我们认为合成生物技术为降低氨基 酸的生产成本和价格提供了新思路,若行业企业通过合成生物技术实现产品更低成本的生 产,未来有望驱动缬氨酸、色氨酸、精氨酸和异亮氨酸等小品种氨基酸需求的快速扩张, 进而打开市场增长的天花板。

大品种氨基酸:供需有望共振,盈利中枢或上行

氨基酸出口占比较高,海外需求较好支撑产品景气

根据我们的测算,18-22 年国内赖氨酸、苏氨酸、蛋氨酸直接出口占比均值分别约为 32%、 62%和 22%,相较于多种化工品而言(参考华泰研究于 2023 年 7 月 16 日发布的研报《出 口需求或成为本轮化工复苏的基础》),大品种氨基酸属于直接出口占比相对较高的品种, 主要系海外养殖体系相对国内而言更为成熟,对于低蛋白日粮饲料技术的使用亦更为广泛, 因此阶段性而言,出口端景气也成为支撑氨基酸需求的重要因素之一。

据海关总署,23 年国内赖氨酸、苏氨酸出口量 96 万吨和 57 万吨,同比均增长 4%左右, 而 24Q1 分别出口约 28 万吨和 18.5 万吨,同比分别增长约 32%和 45%,海外需求整体保 持强劲。从出口去向来看,23 年中国赖氨酸、苏氨酸出口相对分散,包括欧美、日韩和东 南亚等多个国家和地区均从中国进口赖氨酸和苏氨酸。蛋氨酸方面,由于国内企业布局相 对较晚等因素,早期国内蛋氨酸以进口为主,而近年伴随新和成(19.100, -0.12, -0.62%)、安迪苏(9.530, -0.15, -1.55%)等企业逐步实现 规模化生产,进口依存度逐渐下滑,出口则整体保持增长,24Q1 国内出口已超过进口。

猪周期有望反转,未来猪价有望回升驱动存栏复苏并带动氨基酸需求

参考华泰农业 2024 年 4 月 21 日发布的研报《淡季将尽,猪股投资该关注什么?》,“2023 年-24Q1 国内能繁母猪和生猪存栏持续去化,……,考虑到以往周期能繁母猪产能修复通 常滞后于猪价低点 16-21 个月、滞后于行业持续盈利 3-9 个月,且本轮周期资金压力远超 以往周期,结合我们预计 24Q1 上市公司或延续亏损、资产负债表难以得到修复或导致多 数公司尤其经营不善的主体的产能大概率延续调减等,我们认为后续能繁母猪产能或有望 持续去化,进而驱动本轮周期猪价的反转高度及持续性超预期”,阶段性而言,国内氨基酸 下游养殖领域仍处于持续去栏周期,内需相对偏弱,但未来伴随存栏去化完毕,猪价有望 回升并驱动存栏恢复,进而带动氨基酸需求回升。

大豆/豆粕价格存回升预期,利好氨基酸需求侧

2024 年 5 月以来,国内大豆/豆粕现货价已处于 2020 年以来的相对低位,我们认为对种植 的利润或有所抑制,同时,4 月末以来,巴西南部地区遭遇洪水灾害,或影响当地大豆产量, USDA 五月供需数据亦下调巴西大豆产量预期,由于巴西是全球最大的大豆产区(23 年产 量全球占比约 39%),其潜在的大豆减产预期,叠加天气等因素扰动,或推升大豆/豆粕价 格,粮食安全和豆粕减量替代背景下,亦有望利好赖氨酸/苏氨酸/蛋氨酸等氨基酸需求回升。

赖/苏氨酸:行业供给格局优化,头部企业定价能力提升

赖氨酸、苏氨酸和蛋氨酸是目前养殖领域实现大规模应用的三种主要的大品种氨基酸,而 赖氨酸和苏氨酸生产工艺均主要是发酵技术,蛋氨酸目前仍以化工合成为主,因此赖/苏氨 酸在供需格局演变、技术变化等方面与蛋氨酸有一定差异。据博亚和讯,2023 年全球赖氨 酸和苏氨酸产量分别约 346 万吨和 95 万吨,11-23 年产量复合增速分别达到 7%和 12%, 主要受益于饲料领域需求增长。

2019 年之前全球赖氨酸、苏氨酸产能无序扩张和洗牌阶段基本结束。据博亚和讯,赖氨酸 方面,19 年全球产能达到约 453 万吨(12-19 年 CAGR 达 13%),而 20-22 年由于疫情及 海外供应链问题等因素,部分产能退出,21 年底全球产能约 386 万吨(较 19 年减少 67 万 吨,降幅 15%),且 23-25 年新增产能主要系现有头部企业扩产(无新进入者,头部企业份 额继续提升);苏氨酸方面,18 年全球产能约 130 万吨(11-18 年 CAGR 超过 10%),而 19-22 年行业进入供给优化阶段,22 年底全球产能缩减至约 105 万吨(较 18 年减少 25 万 吨,降幅 17%),23 年仅梅花生物新增投产 25 万吨产能,为现有头部企业扩产,且行业经 过长期洗牌后,19 年以来全球产能 CR3 占比保持 80%以上。

由于赖氨酸和苏氨酸行业经过长期的竞争格局优化,目前国内三家头部企业(梅花生物、 星湖科技和阜丰集团)均具备规模和成本优势。除产能整体处于行业领先地位外,成本优 势方面,头部企业的生产基地主要位于新疆、吉林、内蒙古、宁夏和黑龙江等地,系国内 玉米及煤炭主要产区,具备显著的资源和能源成本优势。同时,以梅花生物为例,近年来 通过持续的技术革新和降本增效,公司动物营养氨基酸板块加工成本(能源+人工+制造费 用合计)占板块生产成本的比重不断下降,2023 年约为 21%,较 2017 年下降了约 13 个 百分点。我们认为行业经过长期的优化,头部企业经过多年时间形成的规模和成本优势, 或成为新进入者短期难以突破的壁垒。

24 年初以来,国内方面受养殖去栏及豆粕价格下行影响,我们预计国内 24H1 氨基酸需求 略有承压,而海外需求较好(参考 24Q1 出口数据)仍有望支撑全球需求,叠加 24H2 国内 市场有望受益于豆粕价格上行及养殖企业盈利回升等因素,我们预计 2024 年全球赖氨酸、 苏氨酸需求保持增长(假设分别为 2%和 3%,略低于或接近 23 年需求增速),2025 年考 虑国内养殖复苏有望持续,叠加政策端推动氨基酸替代豆粕有序推进,赖氨酸、苏氨酸全 球需求有望保持景气(假设分别为 5%和 6%)。由此我们测算 24/25 年赖氨酸行业开工率分 别约 77%和 71%、苏氨酸行业开工率分别约 79%和 84%,其中苏氨酸行业供需面有望显 著改善,赖氨酸方面虽然 25 年行业开工率或下滑,但考虑 25 年新增产能主要系梅花生物, 为现有龙头企业扩产,供给格局保持相对有序,且投产时间或存在一定的不确定性,赖氨 酸景气亦或维持较好水平。

由于行业大规模扩产、企业无序竞争等因素,除去安全环保检查等导致的阶段性景气上行 (如 2017 年)外,11-20 年赖氨酸、苏氨酸行业景气整体呈下行态势,20 年以来伴随行业 洗牌完毕,以及疫情后需求复苏和玉米成本高价等驱动,赖氨酸、苏氨酸市场整体迎来景 气改善,虽 22H2-23H1 因需求走弱和行业降价去库存等因素导致价格阶段性回落,但 23H2 以来粮价高位以及库存去化后需求回升等驱动下,产品景气再度迎来上行,24 年初以来由 于海外需求支撑等,赖氨酸和苏氨酸价格价差仍保持相对景气,考虑未来良好的需求前景 和竞争格局,我们认为赖氨酸和苏氨酸产品盈利中枢有望得到改善(尤其是苏氨酸)。

蛋氨酸:有望受益于需求回升,关注生物法技术进展

蛋氨酸是动物必需氨基酸中唯一的含硫氨基酸,是禽类和反刍动物的第一限制性氨基酸、 猪的第二限制性氨基酸,在饲料中添加蛋氨酸可以促进禽畜生长、增加瘦肉量和达到缩短 饲养周期的效果,有效提高蛋白质的利用率,据百川盈孚,2022 年国内蛋氨酸下游应用中, 90%用于饲料领域,其余主要是医药领域。据博亚和讯,2023 年全球蛋氨酸需求量约 171 万吨,是全球第二大规模的动物营养类氨基酸(仅次于赖氨酸),且 12-23 年 CAGR 达 7%。

目前全球蛋氨酸的主流生产工艺为化学法。化学法按原料分为丙烯醛法(丙烯醛法又分为 海因法和氰醇法)、氨基内酯法、丙二酸酯法等,目前全球主要的蛋氨酸生产企业均以丙烯 醛法为基础,其余方法在产品收率等方面与丙烯醛法有较大差距,已基本废弃不用。丙烯 醛法中,海因法技术成熟、反应收率高、自动化程度高,副产物如硫酸钠、二氧化碳、氨 等均可在工艺过程中循环,成为国外大多数蛋氨酸生产厂家普遍采用的生产方法(如赢创、 新和成);氰醇法蛋氨酸能够生产液体蛋氨酸,以及生产液态羟基蛋氨酸、蛋氨酸羟基类似 物钙盐,同时也具备副产物少、收率高等特点,近年来氰醇法工艺生产蛋氨酸的企业亦逐 渐增多(如赢创、安迪苏和诺伟司等)。

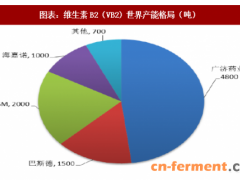

蛋氨酸的化学合成法具有收率高、流程简单、工业化程度高等优势,但容易受到上游化工 原料价格波动的影响,成本和价格波动较大。近年来生物合成法因绿色环保等优势也引起 了行业的广泛关注,据博亚和讯,2023 年全球蛋氨酸主流企业中,仅希杰实现了生物发酵 法的工业化生产,但其利用谷氨酸棒状杆菌好氧发酵得到蛋氨酸收率仅约 12g/L 左右,产 物收率仍较低。而据郑裕国院士院队 2023 年发布的最新研究成果《High-Level Production of L‑Methionine by Dynamic Deregulation of metabolism with Engineered Nonauxotroph Escherichia coli》,其研究团队成功实现了添加外源氨基酸发酵生产 L-蛋氨酸的技术,在小 试阶段可在 5L 的生物反应器中达到约 17.74g/L 的收率。另据华恒生物 2023 年 10 月公告, 公司拟与关联方优泽生物共同投资设立优华生物,注册资本为 1000 万元,其中公司拟认缴 出资 400 万元,合资公司成立后,优华生物将实施高丝族氨基酸相关产品的中试平台建设, 未来有望助力生物发酵法蛋氨酸的产业化应用和推广。

味精:调味品需求有望增长,行业竞争格局良好

味精,也称谷氨酸钠,系谷氨酸产品的衍生物,主要用于调味品领域(非动物营养类氨基 酸)。目前全球主要的调味品包括味精(谷氨酸钠)、呈味核苷酸二钠(I+G)等,I+G 是一 种核苷酸类食品增鲜剂,由 5’-肌苷酸二钠(IMP)和 5’-鸟苷酸二钠(GMP)按 1:1 混合而 成,与味精混合使用时鲜味当量增加,是方便调味、鸡精等的主要呈味成分之一。据博亚 和讯,20-22 年国内味精产量、消费量、出口量平均约 275/202/72 万吨左右,整体较为稳 定且具备需求刚性。

据中商产业研究院,22 年国内调味品规模 5133 亿元,18-22 年 CAGR10%,23 年有望同 比+5%至 5364 亿元,据艾媒咨询,22 年国内预制菜规模 4196 亿元,26 年有望增至 1.07 万亿元,CAGR 达 26%,预制菜和复合调味品需求的增长有望带动味精消费量的提升,据 Mordor Intelligence,23-25 年全球味精市场销售额规模仍有望保持 5%左右复合增速。

我国是全球味精的主要供给来源,据 IHS,21 年国内味精产量占全球比重约 80%,而国内 味精行业经过长期的格局优化,据博亚和讯,16-23 年国内味精企业产能 CR3 均在 70%以 上,且行业已少有扩产,截至 23 年底阜丰/梅花/伊品的味精产能分别 133/100/42 万吨,占 总产能比重 85%,寡头竞争格局稳固。受益于需求稳中向好及竞争格局稳定等因素,味精 价格价差有望保持相对稳定且存在一定提升空间。

小品种氨基酸:借力合成生物技术降本,需求有望非线性扩大

缬氨酸:快速成长为全球体量第四的动物营养氨基酸

L-缬氨酸是哺乳动物的必需氨基酸之一,可应用于饲料、医药、食品行业,目前饲料是主要 下游。近年来,我国对畜牧养殖行业氮、磷等排放要求严格,同时对养殖效率和健康免疫 力要求提升。生物法 L-缬氨酸在环保和调节日粮氨基酸平衡等方面优势显著,应用规模不 断扩大。据中国发酵产业协会,近年全球缬氨酸市场规模增长迅速,全球需求量从 16 年 0.73 万吨增长至 19 年 3.25 万吨,CAGR 达 65%,预计 20-23 年期间以约 24%的复合增速增长。 缬氨酸目前已成为全球动物营养氨基酸领域需求规模第四大的品种,其市场规模的迅速增 长,重要因素在于华恒生物、梅花生物等企业生物发酵法技术的持续进步和成本的不断下 降,使得替代豆粕的性价比不断提升,下游养殖领域用量持续增长。据博亚和讯,缬氨酸 市场价格自 2016 年以来整体呈下降趋势,23 年末市场价格约 16.75 元/kg,较 15 年末价 格(约 52.5 元/kg)下降近 7 成,而 23 年末缬氨酸的市场价格已低于动物营养氨基酸领域 规模第二大品种蛋氨酸的价格(约 21.35 元/kg)。我们认为由于行业成本和价格的持续下降, 有望驱动缬氨酸需求规模的持续扩张,未来市场潜力可期。

据博亚和讯、海关总署,目前我国已成为全球缬氨酸的主要供给方,2023 年国内产量约 8.7 万吨,净出口约 5.7 万吨,自 2020 年以来呈现快速增长态势,以华恒生物、梅花生物等为 代表的国内合成生物相关企业逐步在全球具备领先优势。

异亮氨酸:伴随成本/价格下降,需求规模持续扩大

异亮氨酸属于支链氨基酸家族的品类之一,系人体必需氨基酸之一,也是仔猪生长中不可 缺少的氨基酸,在饲料中适量添加异亮氨酸能够提高仔猪的体重和日增重,增加瘦肉率、 同时减少脂肪积累,对仔猪的生长发育和免疫功能都具有明显的促进作用。据博亚和讯, 2022 年国内异亮氨酸下游约 83%用于饲料领域。据钢联数据,中国目前是全球最主要的异 亮氨酸生产国,23 年产量分别约 3 万吨(较 21 年实现倍增),其中国内消耗约 1.3 万吨, 其余主要用于出口。

据钢联数据,23 年国内异亮氨酸产能约 4.1 万吨,其中新疆阜丰产能 1.2 万吨,处于行业 领先位置,其余企业主要包括新疆沂利泓、沈阳希杰、梅花生物和华恒生物等。另据博亚 和讯,23 年末异亮氨酸价格约 39 元/kg,较 22 年末价格下降约 40%,且 24 年以来整体保 持下行态势,受益于生物发酵技术的进步,行业成本/价格的持续下降,亦成为异亮氨酸需 求规模持续扩大的关键因素。另据华恒生物公告(公告编号 2024-005)、星湖科技公告(公 告编号临 2024-018),华恒生物拟投资不超过 7 亿元建设交替年产 6 万吨三支链氨基酸、 色氨酸和年产 1 万吨精制氨基酸项目;星湖科技拟投资约 37.12 亿元建设 60 万吨玉米深加 工及配套热电联产项目(生产各类小品种氨基酸 11.5 万吨/年,其中主要产品为缬氨酸、异 亮氨酸、色氨酸、精氨酸),我们认为伴随行业企业合成生物技术进步及对异亮氨酸的持续 布局和降本,叠加豆粕替代需求助力下,未来异亮氨酸需求有望持续扩张,成长潜力显著。

色氨酸:技术壁垒较高,合成生物技术有望助力进口替代

色氨酸也是人类和动物生长必需的八种氨基酸之一,在饲料中添加 L-色氨酸可促进动物体 体重增加,色氨酸可参与体内脂肪代谢、降低动物肝脏脂肪含量,可提高禽畜肉类的瘦肉 比例,还可以降低禽畜发生攻击性行为的可能性。据钢联数据,23 年国内色氨酸需求量约 3.8 万吨(较 21 年增长约 70%),由于色氨酸技术壁垒较高,23 年国内进口量仍有 2.1 万 吨左右,进口依赖度达 55%左右。

据钢联数据,23 年国内色氨酸产能约 3.6 万吨,主要企业包括新疆阜丰和金象生化等,海 外方面,希杰在技术和规模等方面处于领先位置,23 年希杰产能约 5.4 万吨,占全球产能 比重接近 50%。价格方面,由于较高的技术壁垒,色氨酸价格仍处于较高水平(15-23 年 多数处于 40 元/kg 以上水平),一定程度上限制了其在养殖领域的推广使用。

由于色氨酸在养殖领域的重要性,叠加进口依赖度较高和行业盈利水平较好等因素,近年 国内合成生物企业亦积极布局色氨酸产品,包括华恒生物拟投资不超过 7 亿元建设交替年 产 6万吨三支链氨基酸、色氨酸和年产 1万吨精制氨基酸项目,以及星湖科技拟投资约 37.12 亿元建设 60 万吨玉米深加工及配套热电联产项目(生产各类小品种氨基酸 11.5 万吨/年, 其中主要产品为缬氨酸、异亮氨酸、色氨酸、精氨酸)等,未来伴随合成生物技术助力色 氨酸行业降本,其市场需求亦有望呈现非线性扩大。

精氨酸:下游应用场景丰富,合成生物助力广阔前景

精氨酸是生物体内鸟氨酸循环的组成成分之一,精氨酸可以增加肝脏中精氨酸酶的活性, 有助于将血液中氨转变为尿素代谢排出,对治疗高氨血症、肝脏机能障碍等具有一定效果, 且有助于机体维持正氮平衡。精氨酸下游可以用于生物医药、食品、化妆品和养殖等领域, 据 Acumen Research and Resulting 发布的报告《L-Arginine Market Size - Global Industry, Share, Analysis, Trends and Forecast 2023-2032》(Consumer Goods and Food and Beverages,2023 年 4 月),2022 年全球精氨酸约 45%用于食品和营养品领域,其余主要 是医药领域(约 23%)和个护及化妆品领域(约 32%)。

据 Acumen Research and Resulting,22 年全球精氨酸市场规模约 6.8 亿美元,伴随下游 食品、医药和养殖等领域需求增长,至 2026 年全球精氨酸市场有望增长至 8.4 亿美元, CAGR 约 5.4%,据共研网,22 年国内精氨酸市场规模约 8.7 亿元,18-22 年 CAGR 约 10%。 据钢联数据,中国是全球主要的精氨酸供给国,23 年国内产能约 8.1 万吨,产量约 4.8 万 吨(较 21 年增长约 86%),出口量约 2.95 万吨(较 21 年增长约 150%)。

精氨酸生产工艺包括化学提取法和微生物发酵法。化学提取法主要从蛋白质产物中直接提 取精氨酸,是早期生产精氨酸的主流方法,但化学提取法通常会引入有毒沉淀剂,且操作 过程复杂、能耗高、产物纯度较低,不利于大规模生产,而国外尤其是欧盟国家强调精氨 酸的非动物来源性(Non-animal),也使得毛发水解获取精氨酸等路径发展受到限制。微生 物发酵法因环境友好、反应条件温和、生产过程稳定等优势,逐渐在精氨酸生产中占据主 导地位,但目前主流企业仍以百吨级或千吨级产能为主。据《赤峰华恒合成生物科技有限 公司生物法交替年产 2.5 万吨缬氨酸、精氨酸及年产 1000 吨肌醇建设项目环境影响报告》 (2023 年 12 月),公司通过生物发酵法拟建成 1.25 万吨/年精氨酸产能,未来有望助力精 氨酸的大规模工业化生产和应用。

国内主要氨基酸生产企业概述

梅花生物:全球赖/苏氨酸龙头,积极布局小品种氨基酸打造第二成长曲线

梅花生物深耕“氨基酸+”战略,自成立以来不断布局新产品、新业务,目前已形成动物营 养氨基酸(赖氨酸、苏氨酸、缬氨酸等)、鲜味剂(味精、呈味核苷酸二钠等)、医药氨基 酸(谷氨酰胺、脯氨酸、亮氨酸等)、大原料副产品(玉米胚芽、蛋白粉、淀粉副产品等) 等全方位业务布局。公司拥有内蒙古通辽、新疆五家渠、吉林白城三大生产基地和廊坊、 上海两大研发中心。据 23 年年报,公司赖氨酸/味精的年产能均达百万吨级,苏氨酸年产能 达 55 万吨,其中赖氨酸、苏氨酸产能均居全球首位,味精产能居全球第 2,且黄原胶、海 藻糖、腺苷等多种胶体多糖和医药氨基酸等产品规模亦居全球前列。

主要产品及产能方面:1)动物营养氨基酸:23 年末赖氨酸新疆/吉林基地年产能 30/70 万 吨,苏氨酸内蒙古/新疆基地年产能共 30 万吨,且新增 25 万吨/年生产线 23 年内试车投产; 2)食品味觉性状优化产品,包括味精、呈味核苷酸二钠(I+G)等,23 年末河北/内蒙古/ 吉林基地味精年产能 15/60/25 万吨;3)医用氨基酸,包括医药级缬氨酸、异亮氨酸、亮 氨酸、脯氨酸、谷氨酰胺、肌苷、鸟苷等,主要用作保健品和医药领域,23 年末谷氨酰胺/ 异亮氨酸年产能均为 3000 吨;4)大原料副产品:包括菌体蛋白、玉米胚芽、淀粉副产品 等,23 年产能 100 万吨/年;5)其他产品:包括黄原胶、普鲁兰多糖、维生素 B2 等,23 年末黄原胶年产能 7.8 万吨,居全球第 2。

2010 年重组上市以来,公司氨基酸、味精等规模不断扩张, 叠加 22-23 年主营产品景气 度提升,23 年营收/归母净利润 278/32 亿元,11-23 年 CAGR 均高于 10%。24Q1 公司营 收/归母净利润分别 65/7.5 亿元,同比-7%/-6%(环比-10%/-26%),虽 24Q1 赖氨酸、苏氨 酸和味精景气较好,但黄原胶价格下跌较多对单季度盈利有所拖累。

分板块看,鲜味剂、饲料氨基酸、大原料副产品为公司营收和毛利的主要来源,18-23 年三个板块营收占比合计均高于 80%,其中 23 年分别 88/103/49 亿元,占比 32%/37%/18%。 20-22 年由于需求复苏及产品提价等,毛利率、净利率、ROE 和 ROIC 等中枢整体上行, 23 年以来由于黄原胶、氨基酸景气有所回落,各项指标中枢有所下移。

公司自 2010 年重组上市以来,除 2011 年外,常年保持较高的现金分红水平,其中 12-21 年分红率均超过 50%,18-23 年平均分红率约 49%(按累计分红额/累计归母净利润)。同 时,基于对公司长期发展的信心和维护公司价值,公司 19-23 年均推出股份回购方案。

公司自 2010 年即前瞻性布局合成生物学研发,经过十余年深耕,目前已形成廊坊、上海两 大研发中心,据公司 22 年年报,公司已组建专职研发团队 300 余人,其中合成生物学工程 师 150 人,长于计算机辅助菌种设计与氨基酸生产底盘细胞基因组编辑,具备月构建 2000 株工程菌的能力,并与上海工业生物技术研究中心、中国科学院微生物所、江南大学等国 内一流高校及科研院所建立密切联系,目前已构筑了大肠杆菌、谷氨酸棒杆菌、枯草芽孢 杆菌等底盘菌开发平台以及基于酶生物转化的技术平台,为未来生产更多产品提供可能。

据公司年报,截至 2021 年公司获授权或申请合成生物相关专利 70 余项,2022 年内授权发 明专利 27 篇/新申请 12 篇,2023 年公司新增发明专利 11 项/授权 8 项。依托合成生物产业 化平台,未来缬氨酸/异亮氨酸等小品种氨基酸、三赞胶等胶体类产品、谷氨酰胺/支链氨基 酸等医药氨基酸、脯氨酸/核苷等医药中间体、普鲁兰多糖等胶囊类产品不断丰富,并拓展 至新产品业务领域,有望逐步成为合成生物学领域领军企业,打造第二成长曲线。

星湖科技:食品及饲料添加剂行业领先企业,加码布局小品种氨基酸

星湖科技前身可追溯于 1964 年创建的肇庆地区微生物厂,1981 年更名为广东肇庆市味精 厂,1992 年作为全省首批八家股份制试点企业之一完成改组,成立之初公司主要产品为味 精和肌苷等。1994 年公司于上交所上市,开始拓展氨基酸等产品,并于 2005 年开始陆续 投产赖氨酸、苏氨酸等。同时,公司也在持续技改呈味核苷酸二钠降低成本。2022 年,公 司与伊品生物完成重组拓展食品及饲料添加剂板块,并切入生物基新材料,2023 年,公司 1 万吨/年尼龙聚合项目投产。2024 年公司加码小品种氨基酸,包括缬氨酸、异亮氨酸、色 氨酸、精氨酸等。

主要产品及产能方面:1)食品添加剂:23 年末味精年产能 42 万吨,呈味核苷酸二钠(I+G) 年产能 1.2万吨;2)饲料添加剂:赖氨酸/苏氨酸/缬氨酸/精氨酸年产能分别为 80/26.8/1.8/0.8 万吨,公司拟新建 60 万吨玉米深加工产线,生产各类小品种氨基酸 11.5 万吨/年,包括缬 氨酸、异亮氨酸、色氨酸、精氨酸等;3)有机肥料:肥料年产能 37 万吨;4)其他:副产 品产能 86 万吨/年。公司主要生产基地位于宁夏银川市、内蒙古赤峰市、黑龙江大庆市和绥 化市,均系国内玉米主产区。

23 年公司营业收入/归母净利润分别为 174/6.8 亿元,同比-1%/+11%。公司 2022 年以来营 业收入增长较快,主要系 2022 年 11 月伊品生物纳入合并范围。24Q1 公司营业收入/归母 净利润分别为 42/2.5 亿元,同比+1%/+109%。分板块看,公司饲料添加剂、食品添加剂、 有机肥料、医药中间体、生化原料药及制剂、其他业务板块 23 年实现营收分别 113/49/3.3/2.0/1.4/4.8 亿 元 , 同 比 -2%/+3%/+3%/-20%/-7%/+17% , 毛 利 为 14/6.5/1.1/0.3/0.4/2.3 亿元,同比-35%/-6%/+6%/-35%/+10%/+201%。

23 年公司饲料添加剂、食品添加剂、有机肥料、医药中间体、生化原料药及制剂、其他业 务板块毛利率分别 12%/13%/34%/14%/30%/47%,同比-6.2/-1.2/+0.9/-3.2/+4.6/+28.6pct。 23年公司毛利率/净利率分别14%/4%,同比-3.6/-2.8pct。此外,2023年公司分红率达93%。

公司近年亦着力打造合成生物平台,积极布局缬氨酸、异亮氨酸、色氨酸、精氨酸等小品 种氨基酸,同时生物基尼龙材料等亦不断延伸,通过前沿领域不断拓展新品类,未来有望 逐步打造成为合成生物学领域具备竞争力的企业之一。

阜丰集团:味精/黄原胶全球龙头,分红率保持较高水平

阜丰集团是一家全球领先的通过生物发酵生产各种氨基酸及其衍生制品和生物胶体的企业。 公司自成立以来,不断布局新产品并提高老产品产能,目前形成食品添加剂(味精、淀粉 甜味剂、谷氨酸等)、动物营养(玉米提炼产品、苏氨酸、赖氨酸)、高档氨基酸(色氨酸、 缬氨酸、亮氨酸等)、胶体(黄原胶、威兰胶等)、其他(肥料、合成氨、药品等)五个分 部,拥有龙江、呼伦贝尔、内蒙古、新疆、宝鸡等多个生产基地。据 23 年报,2023 年公 司味精产能 133 万吨/年,淀粉甜味剂 72 万吨/年,苏氨酸 24.3 万吨/年,赖氨酸 28 万吨/ 年,黄原胶 8 万吨/年,其中味精、黄原胶产能居全球首位,其他产品产能亦居全球前列。

主要产品及产能方面:1)食品添加剂:23 年末味精年产能 133 万吨,在建产能 40 万吨, 23 年产能全球第一,淀粉甜味剂产能为 72 万吨;2)动物营养:23 年末苏氨酸/赖氨酸产 能 24.3/28 万吨,海外基地存扩产计划,据钢联数据,公司 23 年色氨酸/缬氨酸/精氨酸/异 亮氨酸年产能分别为 1/3/0.5/1.2 万吨;3)胶体:23 年末黄原胶产能 8 万吨,目前产能全 球第一。公司拥有多个生产基地,负责不同产品的生产销售。黑龙江生产基地负责苏氨酸、 赖氨酸、淀粉甜味剂等生产;呼伦贝尔生产基地负责味精、苏氨酸、淀粉甜味剂等生产; 内蒙古生产基地负责味精、黄原胶等生产。

自 07 年上市以来,味精、氨基酸等规模扩张,叠加 22-23 年主营产品景气,23 年营收/归 母净利 281/31 亿元,yoy+2%/-19%,08-23 年 CAGR16%/30%。食品添加剂/动物营养/高 档氨基酸/胶体/其他 23 年营收 135/89/20/28/8 亿元,yoy+1%/-7%/+64%/+26%/-30%,毛 利 22/15/8/17/1 亿元,yoy-17%/-43%/+103%/+37%/-69%。

2023 年公司食品添加剂、动物营养、高档氨基酸、胶体、其他业务毛利率分别为 16%/17%/40%/59%/13%,同比-3/-11/+8/+4/-17pct。22 年以来胶体分部毛利率增长较快主 要系黄原胶景气。23 年公司毛利率/净利率分别为 22%/11%,同比-4/-3pct。此外,公司常 年保持较高的现金分红水平,其中 17-23 年分红率均超过 30%,2023 年分红率为 43%。

公司依托生物发酵领域长期积累,亦不断拓展异亮氨酸、色氨酸、谷氨酸、黄原胶等小品 种氨基酸和胶体等产品,不断丰富产品矩阵。

华恒生物:小品种氨基酸行业领先企业,品类丰富持续成长

华恒生物是国内合成生物领域领先企业,公司依托人才引进和培育、产学研合作、高研发 投入以及新技术/新产品不断拓展,逐步成长为合成生物平台型企业,产品线由丙氨酸逐步 延伸至氨基酸系列、维生素、基础化工品和营养品等领域。目前公司产品线主要分为:

(一)精细化工品

1、丙氨酸系列:公司 23 年 L-丙氨酸产能约 4.3 万吨/年,且产销规模处于全球领先位置, 同时拥有 DL-丙氨酸和β-丙氨酸产能 2500 吨/年和 2000 吨/年,且秦皇岛华恒在建 5000 吨/年酶法β-丙氨酸项目,未来β-丙氨酸产能将扩充至 7000 吨/年。 2、动物营养氨基酸:(1)缬氨酸,23 年总产能约 4.1 万吨/年(公司 L-缬氨酸生产线多数 为与 L-丙氨酸等产品的柔性生产线,此处以柔性全产缬氨酸计),同时赤峰基地在建 1.25 万吨/年产能,建成后产能规模亦有望跃居全球领先位置;(2)三支链氨基酸,包括亮氨酸 和异亮氨酸等,巴彦淖尔基地在建 1.6 万吨/年项目和交替年产 6 万吨三支链氨基酸、色氨 酸和 1 万吨精制氨基酸项目;(3)精氨酸,赤峰基地在建 1.25 万吨/年产能;(4)高丝族氨 基酸,2023 年 10 月 25 日,公司公告拟与关联方优泽生物共同投资设立优华生物,实施高 丝族氨基酸产品的中试和产业化。 3、维生素产品:(1)肌醇,秦皇岛 3000 吨/年产能,赤峰在建 1000 吨/年产能;(2)泛酸 钙,合肥 300 吨/年产能,在建 5000 吨/年 D-泛酸钙和 2000 吨/年 D-泛醇产能。 4、其他:(1)苹果酸,秦皇岛在建 5 万吨/年产能;(2)α-熊果苷,合肥 100 吨/年产能。

(二)生物基化工品

1、PDO:赤峰基地在建年产 5 万吨 1,3-丙二醇(PDO)项目。 2、丁二酸:赤峰基地在建年产 5 万吨生物基丁二酸及原料项目,建成后新增 5 万吨/年丁 二酸、42 万吨/年淀粉、16 万吨/年葡萄糖等产能。

近年来伴随产品线扩张和市场拓展,公司经营规模持续增长,23 年公司实现营收 19.4 亿元, 同比+37%,16-23 年 CAGR 约 29%,23 年归母净利润 4.5 亿元,同比+40%,16-23 年 CAGR 达 34%,;24Q1 公司实现营收 5 亿元,同比+25%,归母净利 0.87 亿元,同比+7%/ 环比-33%。

基于合成生物产品的技术和成本优势等,公司毛利率和净利率保持较高水平,23 年公司毛 利率、净利率分别约 40.5%和 23.0%,且 2021 年以来整体呈现上升态势。24Q1 末公司固 定资产、在建工程金额分别约 11.8 亿元和 16.8 亿元,均处于历史新高水平。

公司持续保持高研发投入,2017 年以来研发费用率保持在 5%以上,2021 年以来公司申请 和获得的专利数量亦持续增长,而公司持续注重人才引进和研发队伍建设,23 年末公司研 发人员数量达到 228 人,较 2019 年增长近 4 倍。

新和成:维生素及蛋氨酸行业领先企业,持续加码新材料业务

新和成是全球维生素行业龙头企业之一,23年公司 VA 和 VE 产能 0.8 万吨/年和 6 万吨/年, 并且自主配套柠檬醛和芳樟醇等中间体业务;公司近年蛋氨酸业务持续扩张,23 年拥有 30 万吨/年固体蛋氨酸产能,产能规模居全球前 5,同时公司规划新增 18 万吨/年液体蛋氨酸 业务,未来领先优势有望进一步巩固。此外,公司持续发力新材料领域,延伸布局高分子 材料 PPS、HDI 系列等产品。

伴随公司维生素、蛋氨酸及新材料等产品规模扩张和市场拓展,公司经营规模整体呈现增 长态势,23 年公司营收/归母净利润 151/27 亿元,同比下滑 5%和 25%,主要受维生素和 蛋氨酸景气下滑影响,但 15-23 年仍有 15%和 14%的复合增速。24Q1 营收和归母净利润 分别 45/8.7 亿元,同比+25%和 35%,主要系维生素和蛋氨酸景气有所回升。

由于维生素和蛋氨酸等产品技术壁垒和附加值较高,且公司具备原材料中间体自主配套等 优势,近年毛利率和净利率均保持较高水平,16-23 年公司毛利率维持 30%以上,净利率 保持 18%以上。同时公司持续保持较高研发投入,2018 年以来研发费用率保持在 4.5%以 上,同时公司持续注重人才引进和研发队伍建设,23 年末公司技术人员数量达到 2803 人, 占员工总人数比例达 24%左右。

同时,公司近年在生物法小品种氨基酸及维生素等领域亦积极布局,其专利申请产品包括 色氨酸、半胱氨酸、维生素等,未来在合成生物领域亦有望逐步具备竞争优势。