2007年,原料药行业表现较为抢眼,其原因在于:作为行业间集中度较高的品种,受惠成本通胀的推动和资产价格重估的溢价;龙头公司拥有强势议价能力;爆发式的业绩增长能力强烈吸引投资人眼球。我们认为,目前原料药行业运行的宏观环境仍然向好,龙头公司仍将通过产品提价或新品种推广而获得持续的业绩增长。宏观层面因素仍然支持200 8 年原料药行业保持较快增长,原因在于:2008年国内生产资料价格仍将保持10%左右的增速;新的污染物排放标准对生产成本的加重;人民币升值;具有高集中度行业特质的原料药价格重估;行业自主研发能力的提升有利于行业集中度的维持。

展望2008年,我们比较看好具有行业定价权的原料药企业在宏观经济环境下通过较强的转嫁能力获益,其投资机会在于:具有成本控制优势的细分市场龙头企业;原材料成本具有上升预期的龙头企业;全球产能集中在中国的出口比重大的企业。我们看好皮质激素行业、脂溶性维生素行业内的维生素E和维生素H、水溶性维生素行业内的维生素C产业。

具有成本控制优势的细分市场龙头企业

天药股份皮质激素产业的生产工艺一直是影响该产业格局的本质原因。在3029项目推出之前,天药股份的核心技术为以"含氟皮质激素类药物的生物脱氢及其化学合成新工艺"和"地塞米松系列产品新工艺" 为主的一系列生产皮质激素类药物专有技术。3029工艺依托成熟的生物工程生产技术,利用乙醇或汽油在油脚中提取3028,再利用微生物发酵切除其长链支链制备3029前体(4AD),脱氢后得到3029中间体,之后再合成各种激素。3029工艺路线,替代国内普遍采用的以皂素为起始原料生产皮质激素类原料药的工艺路线,技术上缩短了化学反应步骤,提高了收率,降低了成本,减少了生产过程中的波动。另外,3029合成各种激素的工艺已经工业化成熟,公司的产品链也从皮质激素扩展到性激素 (多为酮体结构)等其他激素原料药。

据估算,在皂素价格保持300元/公斤不变的前提下,用3029工艺比皂素工艺生产近似中间体可节约成本9%左右。同时,新工艺缩短合成路线,比按现有中间体和工艺生产皮质激素类原料药产品成本降低6%左右。二者综合,用3029工艺生产的产品成本比皂素工艺成本降低约15%。新工艺使天药股份的产能得到了小幅上升,从110吨提升到160吨。

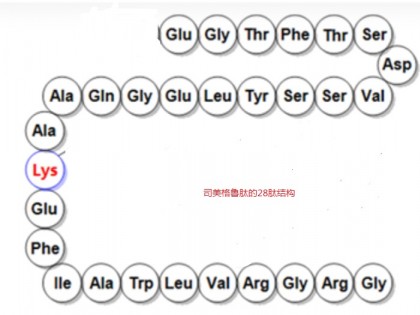

目前,全球皮质激素的高端品种是6甲基泼尼松龙。在国内,天药股份是唯一的生产商。全球主要供应商是辉瑞制药。我们看好该品种的市场推广,看好该品种对传统品种的替代效果,看好公司继续保持行业龙头地位,看好公司相对辉瑞议价能力的上升。目前6甲基泼尼松龙的产品售价在18000元/公斤,接近地塞米松的2倍。

天药股份是国内最大的皮质激素原料药生产企业。由于存在一定的进入壁垒,我国皮质激素类原料药生产集中度较高。目前,生产皮质激素类原料药达到规模经济的厂商主要还有上海华联制药有限公司和浙江仙琚制药股份有限公司等。从技术水平、生产规模和市场地位分析,天药股份领先于这些同行业生产厂商,甚至在一些关键工艺上,华联和仙琚都曾接受过天药股份公司或其集团公司的技术输出。

在2008年成本和资产价格重估较明确的预期下,天药股份有望成为行业定价者,业绩有可能出现爆发式增长。

原材料成本具有明显上升预期的龙头企业

脂溶性维生素的原材料主要为石化产品,在全球石油价格持续上涨的背景下,脂溶性维生素成本持续上涨可期。目前脂溶性维生素中销售额较大的三个品种维生素E、维生素A、维生素H中,VE和VH的定价者集中在我国。实际情况是,VE的价格在年内提价三次,涨幅达到52%;VH 的价格在年内提价一次,涨幅达到100%。

浙江医药浙江医药多年来在产品创新和技术精进方面一直保持着卓越的实力,目前公司已成为维生素、生物素、抗耐药菌抗生素、喹诺酮产品的重要生产基地,拥有一批对全球市场具有影响力的产品,如天然维生素E产销量全国第一,全球第三;公司下属的新昌制药厂已被中国饲料工程技术研究中心列为国家生物素生产基地,生物素产销量居全球第一;公司还是我国目前唯一生产苯芴醇的厂家。

公司在天然维生素E生产工艺上具有较高水平,具有目前国内唯一的极端环境蒸馏纯化工艺,将维生素E的纯化成本降低了15%。公司在维生素H产业上拥有先进的生产技术,将维生素H的成本下调了33%。这两项技术使得公司成为脂溶性维生素行业的龙头,尤其是维生素H产业的定价者。

目前维生素E行业虽然为寡头垄断竞争格局,但是该产业的定价者为新和成具有较大动力提升产品价格,所以维生素E的产品价格将在成本推动下不断上涨,浙江医药将享受生产力差异带来的益处。而在维生素H品种上,公司也将主动提升价格,以屏蔽成本对利润的侵蚀。

新和成公司主营业务为合成维生素E及系列产品的生产和销售。合成VE全球年平均需求40000吨,且增长有限,主要供应商是DSM(帝斯曼)、浙江医药、新和成和BSF(巴斯夫),产能分别为25000吨、15000 吨、 12000吨、10000吨。产能明显过剩,且并未形成龙头垄断。

VE系列产品对公司营业收入的贡献度不同是导致VE价格形成联动的主要原因。

VC和合成VE的市场格局相似,但VC主要生产企业的VC利润占比均超过40%以上,价格和市场占有率对企业利润影响强烈。VE则不然。浙江医药的VE利润占比2007年中报统计为50%。新和成VE利润占比为40% 。但是新和成产品链以VE为主,其他产品可称为VE的衍生品。故VE系列产品价格上涨通过生产工艺传导,对新和成盈利能力实际影响范围超过90%。合成VE对BSF占比少于10%,而且近两年BSF进行重组将其预混料业务出售,其对余下维生素业务获利期望较大。DSM的合成VE利润贡献也不高,态度比较中庸。所以历史上新和成常充当领涨的角色。而其他三家的态度则历来是尾随跟进。

在成本持续提升的背景下,新和成能够协调好主要竞争对手将成本成功转嫁,从而增厚自身获利空间。对周期性行业进行市盈率判断或许是徒劳的,因为在上升通道时,周期性行业往往享受溢价,而下降通道则被给予折价。所以我们认为,判断周期的趋势性是合理估值的前提。

合成VE行业高集中度决定其较强的议价能力,成本上涨对这类公司是利好,它们可以顺利将成本转嫁到下游。我们认为明年上半年CPI指数将在高位维持,这对企业维持高售价形成支持。另外,2008年新的制药工业污染物排放标准有望出台,拉高的治污成本对新入产能形成障碍,故供需平衡将被维持。所以,保守估计,合成VE的上升通道将延续到明年中。

全球产能集中在我国出口比重大的公司

青霉素和维生素C行业的毛利率水平前些年一直在向下调整,说明行业供给大于需求,公司之间只能通过价格战保障收益。较低的价格不断吸引全球经销商对中国制造的需求,结果形成了这两个产业的独特的销售模式:长期订单将近一年,且占收入比重较大。

华北制药假设VC长期订单锁定大概40%的产能,这部分企业的长期订单将主要用于出口贸易。根据健康网提供的海关信息,VC四大生产厂家平均每月出口销量占产量的70%左右,减去40%的长期订单,其余30% 的短单价格与内销价格相当。华北制药VC产能大约20000吨/年,年出口量在12000吨左右,如果按照成本推动和价格重估,出口产品价格的美元定价上涨幅度巨大。

另外,公司在青霉素产业上的获益情况,也将通过与DSM的合作而产生影响。我们认为青霉素产业的价格将在公司的合资项目落定时形成强烈上涨趋势。

华北制药近期增发股份募集资金项目主要为投资建设人血清白蛋白的发酵生产。人血清白蛋白(HSA)是细胞培养的重要成分,使用量较大,是细胞培养过程中成本比重最大的部分。目前全病毒疫苗的生产工艺除了流感疫苗可以用鸡胚尿囊腔培养之外,其他几乎所有的全病毒疫苗均采用细胞培养的方式获得。全病毒疫苗的品种占目前疫苗种类的90 %以上,仍然是疫苗设计的主要方式。所以应用于疫苗生产领域,HSA作为培养基中最"贵"的成分,其发展空间十分看好。HSA以前多为人血浆分离,近期该市场供求紧张,价格飞涨,而且人血浆分离容易引入病原,且纯度有限,不能达到良好的使用效果,故我们认为重组HSA对血浆产品的替代性极大。看好重组HSA的市场前景。该项目的壁垒在于发酵的培养方案、纯化步骤和菌种三个方面,项目中提及的三项专利囊括了这三点。

我们相信华北制药HSA项目的达产将是国有大型制药企业在由化学制药向生物制药的产业升级过程中的标志性事件。正如生物制药高效的产品替代能力,化学制药企业的周期性将被生物制药企业的内生性所替代。

东北制药东北制药和华北制药的情况相当,维生素C业务上的长期订单将给公司带来大幅贡献。吕猛