2010年11月3日,21金维他的生产企业杭州民生药业与法国医药巨头赛诺菲-安万特组建合资公司的协议正式获得商务部批准。根据协议,21金维他将被纳入合资公司,而合资公司由赛诺菲控股。至此,21金维他成为又一个消逝的民族品牌,复合维生素市场全盘‘沦陷’。

赛诺菲一周两交易

2010年10月底11月初的短短不到一周的时间里,法国医药巨头赛诺菲-安万特(Sanofi-Aventis)在中国OTC市场完成两笔重大交易,引人关注。这一系列动作既体现了其在处方药专利到期的局面下对OTC产品的战略倾斜,也反映了各国际药企普遍看好中国OTC市场前景、纷纷加大投资布局的整体趋势,也必将带来新一轮的行业整合。

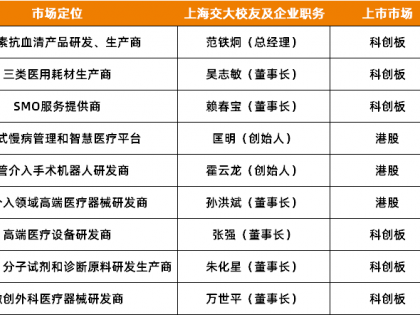

赛诺菲发力中国OTC市场的一周两交易详情(数据来源:三星经济研究院整理)

这两笔交易将一举奠定赛诺菲在中国非处方药(OTC)市场的强势地位。此前赛诺菲在中国市场不经营OTC,仅有处方药和疫苗等业务。而这两笔交易将使得赛诺菲在维生素矿物质补充品和感冒咳嗽这两个最大的中国OTC细分市场中同时占据强势地位。

2008年中国排名前5位的中国非处方药类别列表

数据来源:NHC中国非处方药行业研究2009年4月

赛诺菲发力中国OTC市场的原因

首先,从整体业务结构看,专利期满迫使国际药企在战略上加大对OTC板块的投入。

专利期满(patent expiration)使国际药企在战略上加大对非处方药(OTC)市场的投入。传统上,非处方药(OTC)在国际药企的业务结构和利润结构中居于从属地位,相对不为管理层所看重(less focus of top management attention)。根据Bernstein公司的统计,平均来说,OTC业务只占到6家最大的跨国药企全球销售的16%和营业利润的14% 。

但近年来,跨国药企曾经倚重的处方药因为专利的陆续到期而增长疲软。根据调研机构IMS Health公司的数据,全球医药市场的增长率从2003年的10.2%减慢到2008年的4.8%,而处方药的表现则更为糟糕,美国处方药销售总额只增长了3.8%,为50余年来最低的增长率 。低增长的罪魁祸首,是陆续到期的专利。2009年全世界销售价值3830亿美元的专利药物,在5年内将有一半专利到期,仅2010年,就有15%的专利药到期。专利过期后,仿制药带来的激烈竞争,会导致药品价格大幅下跌。例如,在美国,专利过期一年内的药物,价格平均下滑超过85%。

面对这种局面,国际医药巨头在加紧研发新药的同时,不得不在战略上加大向非处方药的倾斜。通过将专利期已满的处方药向非处方药转换,可延长药品的生命周期,把处方药因失去专利保护、面临仿制竞争而造成的销售损失减少到最小程度。同时,各药企纷纷通过收购进军OTC市场。例如,2008年4月,诺华制药(Novartis)宣布以总价390亿美元的价格收购雀巢旗下眼科产品子公司爱尔康77%的股权。

其次,与国际OTC市场相比,中国OTC市场的增长更快,且前景更为看好。

过去5年,中国OTC市场平均每年增长超过11%,位居全球首位,远远高于全球OTC市场平均5.4%的增长率。而目前OTC仅占中国医药(600056,股吧)市场总份额的10%至15%,这与美国等发达国家OTC占全国30%-40%的比例还有很大差距,因此还有巨大的发展空间。预计到2017年,中国OTC市场价值将超过1500亿元。

2005-2010F中国非处方药市场年销售额及年增长率(单位:亿元,%)

数据来源:中国非处方药协会

国际医药巨头竞相进军中国OTC市场,赛诺菲近期在这个自己之前没有太大作为的细分市场上的大手笔也是应对竞争形势的需要。

国际医药巨头布局中国OTC市场的现状

数据来源:Bernstein Research, 三星经济研究院整理

第三,OTC产品的特点,决定了品牌和本地渠道往往是竞争中的最关键因素。外资选择通过收购领先的本土品牌来发力中国OTC市场,将一箭双雕。

与由医生诊疗开方的处方药不同,OTC产品由消费者自行选择,因此品牌是决胜的关键。但品牌的建立不仅时间长,而且风险高。而收购当地的领先品牌,可以规避这一风险,‘短平快’的提升市场占有率。

此外,OTC产品在中国市场的销售只有20%-30%通过临床医院,而其余70%-80%都要通过零售渠道。要想在中国做成功的OTC,起码要拥有覆盖100多个城市的零售网络,这对于远道而来的外资药企也是巨大的挑战。收购当地企业则可以迅速解决渠道建设难题。

赛诺菲发力中国OTC市场的影响及未来展望

那么,以赛诺菲为代表的外资医药巨头对中国OTC市场的这新一轮渗透,又将对中国医药行业带来什么样的影响呢?

首先,对OTC市场整体竞争格局影响不大,但在个别细分市场上却将形成外资全面压倒内资的局面。

目前国内OTC行业的整体竞争格局比较分散,跨国药企占据约30%的市场份额,国内药企占70%左右,且没有任何一家企业单独的份额超过10%,因此外资想凭几笔收购合资在中短期内垄断市场不太现实。但是从具体的细分市场看,随着赛诺菲接管21金维他,中国OTC最大的细分市场维生素已然全盘‘沦陷’;而在第二大细分市场感冒药领域,“白加黑”、“好娃娃”等本土品牌的易帜也使得本土品牌的势力受到极大削弱。

国内OTC生产企业中虽然有云南白药(000538,股吧)、哈药集团、江中药业(600750,股吧)、东阿阿胶(000423,股吧)、同仁堂(600085,股吧)、九芝堂、三九集团、太极实业(600667,股吧)集团这样的大型知名企业,但更多的却是资金和技术都相对较弱的中小型企业。随着外资药企加大投资和未来行业整合的加快,国内OTC企业需要在竞争观念和市场运作水平方面不断提高。

其次,比市场份额的相对比例发生变化更值得关注的是,外资药企开始从中国高端OTC市场向中低端渗透的信号。

还以维生素为例,外资品牌善存片、金施尔康等一向把持高端市场、主攻城市白领人群;而21金维他从定位和定价上更多走的是大众路线,在中层消费者中拥有更大的影响力。此次赛诺菲接管21金维他,等于是事半功倍的获得了这部份影响力。而收购美华太阳石所获得的三四线城市的销售网络,也将使得赛诺菲得以方便的将触角伸向更广阔的中低端市场。

面对这种趋势,国内OTC生产企业应该积极应对,在利用自身渠道优势的同时,更加注重品牌建设。

从关键竞争要素(key success factor)看,OTC产品的特点决定了品牌和渠道是产品制胜的关键,因此具备这两个要素的企业将成为行业整合过程中被争相追逐的优质资源。OTC市场不同于处方药市场,无论在产品包装、价格制定、通路选择、广告促销上都有其本身的特点,相较于处方药市场,品牌和渠道对于OTC产品的市场表现更为重要。但品牌和渠道在短时间内都无法建立,对于远道而来的跨国药企尤其如此。外资药企的产品引进中国,通常国内审批的程序就长达3-4年,铺设销售渠道也难。

因此,未来国际巨头在发力中国OTC市场时,仍然会倚重并购或合资的方式,而其选取国内交易对象的标准将主要是品牌和渠道。例如,赛诺菲此次的收购对象美华太阳石集团在国内发展10余年,在三四线城市拥有广大的销售网络,主要通过零售网点、县级医院和社区诊疗中心开展销售。而赛诺菲的合资对象杭州民生药业拥有国内多维元素补充剂产品中的领军品牌21金维他。(作者为战略管理组研究员)