嗯,用户现在问的是“常见发酵产品市场分析”,之前他们讨论了发酵工业网的运营策略,现在可能想进一步了解具体的市场情况,为网站内容或商业策略提供数据支持。我需要先确定用户的具体需求,他们可能是在寻找市场分析的数据来充实网站内容,或者帮助制定运营策略中的商业化路径。

首先,用户可能是网站运营者,希望通过市场分析吸引更多用户,比如B端客户,或者提供付费报告。因此,市场分析需要涵盖主要产品类别,每个类别的市场规模、增长趋势、竞争格局和挑战,可能还需要细分到不同地区或国家的情况。

接下来,我需要考虑常见发酵产品有哪些。根据之前的运营策略,可能涉及食品、生物制药、工业原料、农业和环保等。比如食品中的酸奶、酱油、酒类;生物制药中的抗生素、疫苗;工业中的酶制剂、有机酸;农业的饲料添加剂;环保的废水处理产品。

然后,每个产品类别需要分析市场规模、增长率、驱动因素、主要生产商、区域分布以及挑战。例如,食品发酵市场增长可能由健康趋势驱动,而生物制药则受医药需求和技术进步推动。同时,要注意不同地区的市场差异,比如亚太地区可能增长更快,因为人口多,工业化进程快。

还要考虑用户可能没明说的需求,比如市场竞争中的机会点,或者潜在的风险因素。例如,环保政策对工业发酵的影响,或者原材料价格波动带来的成本压力。此外,合成生物学等新兴技术对传统发酵行业的冲击或促进也是一个点。

需要确保数据来源可靠,比如引用权威机构的市场报告,如Grand View Research、Mordor Intelligence等,并注明数据年份,以增强可信度。同时,可能用户需要这些信息用于制作行业报告或市场分析文章,因此结构要清晰,分点明确,便于他们整理和发布。

最后,总结部分要突出高增长领域和未来趋势,帮助用户抓住重点。可能用户希望引导网站内容向高附加值产品或新兴市场倾斜,比如生物制药或合成生物学应用,所以需要强调这些领域的潜力。

以下是常见发酵产品的市场分析,涵盖食品、生物医药、工业原料等多个领域,结合市场规模、增长趋势、竞争格局及未来机遇展开:

一、食品发酵产品

1. 乳制品(酸奶、奶酪)

-

市场规模:全球乳制品发酵市场超800亿美元(2023年),年增速约5-7%。

-

增长驱动:益生菌功能化(如肠道健康)、植物基发酵乳(燕麦酸奶)创新。

-

区域分布:欧洲(传统奶酪强国)、亚太(中国、印度酸奶消费激增)。

-

代表企业:达能、蒙牛、伊利、Chobani。

2. 调味品(酱油、醋、豆瓣酱)

-

市场规模:中国酱油市场超500亿元(2023年),全球调味发酵市场超200亿美元。

-

趋势:高端化(零添加、有机酱油)、复合调味料(发酵辣椒酱+预制菜)。

-

竞争格局:海天味业(中国龙头)、龟甲万(日本)、李锦记。

3. 酒精饮料(啤酒、白酒、葡萄酒)

-

市场分化:

-

啤酒:全球市场超6000亿美元,精酿啤酒年增8-10%(北美、欧洲主导)。

-

白酒:中国市场规模超6000亿元,高端化趋势明显(茅台、五粮液)。

-

-

挑战:健康意识增强导致低度酒(如发酵米酒)、无醇啤酒兴起。

二、生物医药发酵产品

1. 抗生素(青霉素、头孢菌素)

-

市场规模:全球抗生素市场约450亿美元(2023年),中国占全球产能70%。

-

风险与机遇:耐药性问题倒逼新型抗生素研发(如多黏菌素衍生物),但研发周期长、成本高。

-

主要厂商:联邦制药、华北制药、辉瑞。

2. 疫苗(重组蛋白疫苗、mRNA疫苗)

-

增长爆发:新冠疫苗推动全球疫苗市场突破1500亿美元(2023年),发酵技术用于载体病毒生产。

-

技术趋势:细胞培养(CHO细胞)替代传统鸡胚法,提升产能与安全性。

3. 酶制剂(工业酶、医疗用酶)

-

应用领域:洗涤剂(蛋白酶)、食品加工(淀粉酶)、医药(凝血酶)。

-

市场规模:全球约100亿美元,年增6-8%,诺维信(丹麦)、凯赛生物(中国)主导。

三、工业发酵产品

1. 有机酸(柠檬酸、乳酸)

-

柠檬酸:全球产能超200万吨/年,中国占80%(柠檬酸出口占全球70%),主要企业:日照金禾、中粮生化。

-

乳酸:受PLA(可降解塑料)需求拉动,市场年增10%,NatureWorks(美国)、金丹科技(中国)领先。

2. 氨基酸(谷氨酸、赖氨酸)

-

谷氨酸(味精):中国产能过剩,转向高端食品添加剂(呈味核苷酸)。

-

赖氨酸:饲料添加剂需求驱动,全球市场超50亿美元,阜丰集团、梅花生物主导。

3. 生物燃料(乙醇、丁醇)

-

燃料乙醇:美国(玉米乙醇)、巴西(甘蔗乙醇)占全球80%,中国推进纤维素乙醇技术突破。

-

丁醇:作为绿色溶剂,市场规模约10亿美元,Gevo(美国)等企业布局。

四、新兴发酵产品

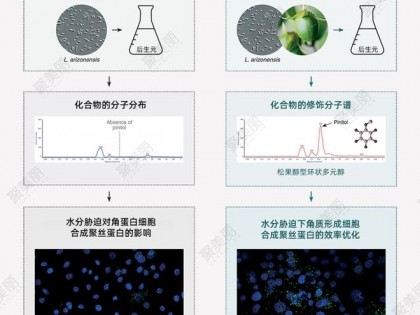

1. 合成生物学产物

-

细胞工厂:微生物发酵生产角鲨烯(化妆品)、PHA(可降解塑料)、人造肉蛋白。

-

代表企业:Amyris(美国)、华恒生物(中国),市场增速超20%。

2. 功能性成分

-

γ-氨基丁酸(GABA):助眠食品添加剂,发酵法替代化学合成。

-

NMN(抗衰老):发酵工艺优化降低成本,中国市场潜力大。

五、区域市场对比

| 区域 | 优势领域 | 增长热点 |

|---|---|---|

| 中国 | 氨基酸、有机酸、酱油 | 合成生物学、生物医药 |

| 北美 | 生物燃料、精密发酵(人造蛋白) | 细胞培养肉、mRNA疫苗 |

| 欧洲 | 乳制品、酶制剂 | 碳中和发酵(沼气提纯) |

| 东南亚 | 棕榈油副产品发酵(生物柴油) | 传统发酵食品工业化(鱼露) |

六、挑战与机遇

挑战

-

成本压力:粮食原料(玉米、甘蔗)价格波动影响发酵企业利润。

-

环保监管:发酵废液处理成本上升(如抗生素生产废水)。

-

技术壁垒:高附加值产品(如疫苗)依赖进口菌种与设备。

机遇

-

替代蛋白:微生物发酵蛋白(Perfect Day)替代动物源产品。

-

低碳转型:利用CO₂作为碳源的“气体发酵”(LanzaTech技术)。

-

政策支持:中国“十四五”生物经济发展规划、欧盟绿色新政推动行业升级。

七、未来趋势

-

精准发酵:AI优化菌种设计+自动化发酵控制,提升产率20-30%。

-

垂直整合:从原料到终端产品的全产业链布局(如东富龙发酵装备+CDMO服务)。

-

C端品牌化:发酵技术赋能消费品(益生菌零食、发酵护肤品)。

数据来源:Grand View Research、Mordor Intelligence、中国生物发酵产业协会(2023年报告)。